- Nouvelles

- Articles sur l'Application PCI

- Trading de Portefeuille

Le quatrième principe de la théorie de Dow: servir l'investisseur

L'analyse classique du graphique des prix est la partie essentielle du commerce intrajournalier. Même les investisseurs fondamentaux qui examinent des périodes de plusieurs mois et années utilisent l'analyse des tendances de base pour tester leurs idées et la couverture des risques de manière appropriée. Les caractéristiques lâches du marché boursier, son efficacité partielle ont été découvertes à la fin des années 80. L'une des explications de la capacité du marché à maintenir la direction du mouvement lorsque les facteurs fondamentaux s'affaiblissent appartient à George Soros: son Théorie de la réflexion sur les marchés de titres ("Alchimie de la finance"). L'idée de base de ses revendications est que le comportement des acteurs du marché est affecté par les anticipations de mouvements de prix et d'inertie psychologique, ce qui entraîne le maintien de la tendance.

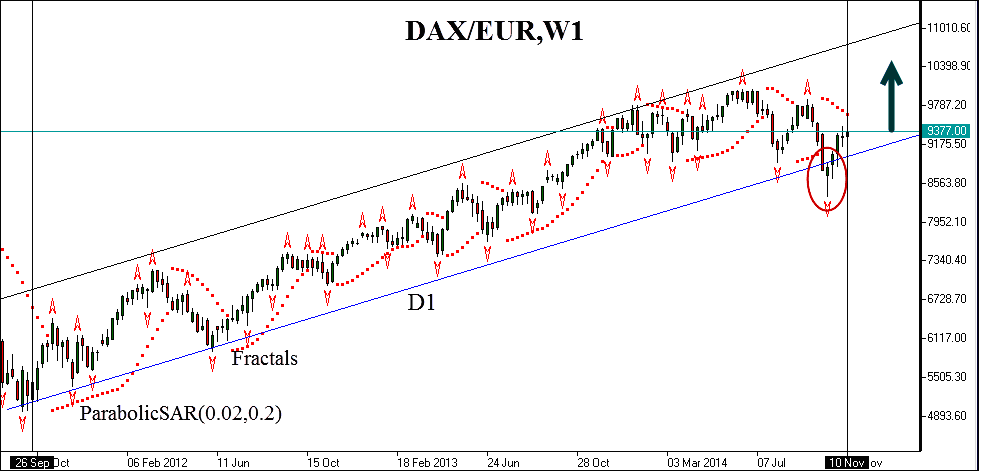

Le graphique suivant (voir fig.1) présente les chandeliers hebdomadaires de l'indice boursier allemand DAX. L'indice inclut les prix des actions de 30 sociétés impliquées dans différents secteurs économiques en Allemagne. La participation est définie en fonction de la capitalisation de chaque entreprise. DAX caractérise le statut du principal moteur de la croissance économique de l'UE, puisque le PIB allemand est particulièrement important parmi les États de l'Union européenne, car il détient 20% du PIB dans la zone euro. Les possibilités de prêts et d'investissements des autres membres des fonds de l'UE dépendent avant tout de la situation économique du pays.

Fig.1. Indice boursier allemand DAX (GE30). Ouverture /fermeture des prix.

L'investissement dans l'indice est un investissement intéressant dans la période de reprise de l'économie de l'UE. Par exemple, l'achat de l'indice le 26 septembre 2011 pourrait atteindre un résultat annuel de 30% pour le jour en cours (10 novembre 2014) avec la réduction maximale de la position inférieure à 18%. Le mouvement du capital est déterminé par la tendance sur quatre ans, qui est marquée comme un canal ascendant dans le graphique. La ligne de tendance est construite en fonction de la limite inférieure de la voile. Comment l'investisseur peut-il limiter les risques?

Une des méthodes les plus simples est la fixation du premier signal de la terminaison de la tendance, c'est-à-dire la rupture de la ligne de tendance (le signal est marqué d'un ovale rouge). Par exemple, nous pourrions fermer la position dès que la voile se referme en dessous de la limite du canal ascendant. Puisque tous les signaux de l'analyse technique ont une importance statistique, on peut considérer la fausse rupture. Cela signifie que le prix du marché revient plus tard dans la zone du canal, ce qui augmente la volatilité observée.

Comment réduire la participation des precendentes de la fermeture prématurée de la position jusqu'à la fin de la tendance? Bien sûr, nous ne voulons pas payer une commission supplémentaire au courtier pour une nouvelle entrée sur le marché, surtout si cette commission est des unités, parfois des dizaines de bénéfices obtenus. Dans de tels cas, la pratique courante consistant à utiliser des signaux indicateurs supplémentaires, qui permettraient de définir la correction du signal, est appliquée. Ces filtres ont de nombreux paramètres supplémentaires, qui doivent être mis à jour en fonction de l'évaluation subjective de la situation, par exemple les niveaux subjectifs de surachat / survente des oscillateurs. Comme on le sait, le marché ne connaît pas ses paramètres et ses évolutions sont imprévisibles, c'est pourquoi une telle approche évoque une série de difficultés. L'autre méthode est la possibilité d'attirer les principes de base du marché. À la fin des années 1980 Charles Dow formula 6 postulats de l'analyse technique du marché boursier, dont l'un affirme que le comportement des indices doit être convenu - le quatrième postulat de Dow. Cela signifie que le mouvement de l'indice de transport ne peut être considéré sans tenir compte du mouvement de l'indice industriel principal et doit être confirmé par le facteur de base du marché. Étendons ce principe à la position d'investissement observée ci-dessus.

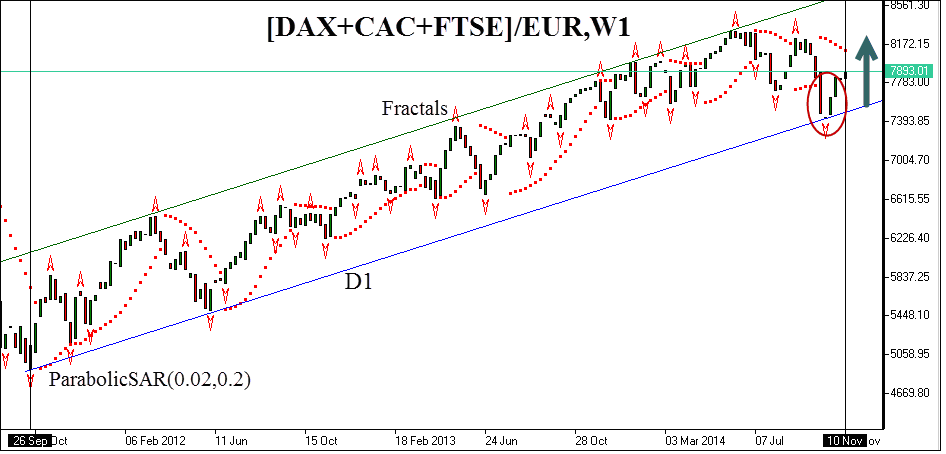

Pour la formation d'un indice macro, nous utilisons les index de l'UE qui est un index Bourse synthétique, qui considère la dynamique du prix du portefeuille composé de 3 indices boursiers populaires. L'indice est composé du modèle d'instruments composites personnels et de la méthode GeWorko. La partie de base de cet instrument contient 3 contrats de l'index DE 30 (analogique DAX), 6 contrats de l'index FR 40 (analogique CAC40) et 3 comptes de l'indice GB 100 (analogique FTSE 100). Le portefeuille est coté en euros. Les indices sont présentés par contrats de différence continue (CFD) sur les contrats à terme correspondants. Vous trouverez ci-dessous le tableau des prix pour l'ouverture et la fermeture de la semaine, construit dans le terminal NetTradeX .

Vous pouvez voir le graphique de l'instrument en ligne, ou l'importer sur la plateforme de trading à partir du site Web. Nous constatons que le mouvement de l'indice boursier de l'UE est convenu avec le DAX allemand au cours de la période considérée, à l'exception de la fausse rupture du 6 octobre. Nous utilisons le quatrième postulat de Dow comme filtre du signal de tendance. Dans ce cas, la position se ferme lorsque la bougie de l'indice macro & Indices_EU se ferme en dessous de la ligne de tendance (fig.2). Ni dans ce cas, ni dans beaucoup d'autres cela n'est pas arrivé, alors, la position continue à rester sur le marché. Nous avions raison, parce que DAX retourne à l'intérieur du canal de tendance et continue la hausse triomphale dans la zone verte, en augmentant le bénéfice de l'investisseur. L'avantage d'une telle méthode est la possibilité d'utiliser un indice plus intensif dans le capital & Indices_EU comme instrument exclusivement analytique. Nous ne payons pas de commissions pour l'entrée, mais nous améliorons les indicateurs de la stratégie d'investissement principale dans DAX..

Fig.2. Indice boursier composite & Indices_EU. Ouverture / fermeture des prix.

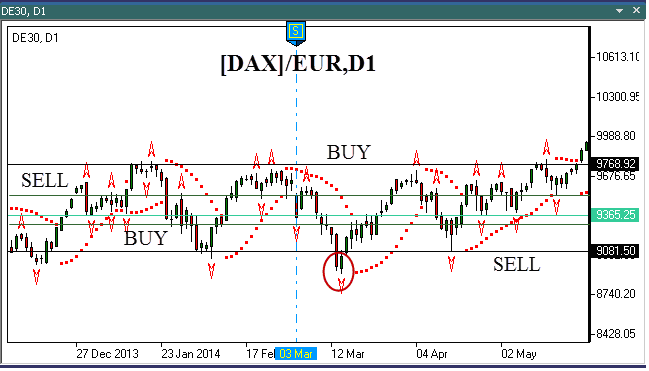

Regardons un autre exemple - trader dans les limites de la chaîne de prix, qui est utilisé comme une alternative à la stratégie de suivi des tendances. Dans l'image ci-dessous, les niveaux de support et de résistance sont construits sur la base des fractales de Bill Williams. Le corridor est composé de trois zones: la zone d'achat (BUY), la zone de vente (SELL) et la zone «out of the market». En cas de franchissement à la baisse de la limite de la zone inférieure ACHAT, l'opération d'achat est réalisée avec la limitation des risques au niveau 9081.50.

Fig.3. L'indice allemand DAX (GE30). Opération dans le couloir latéral.

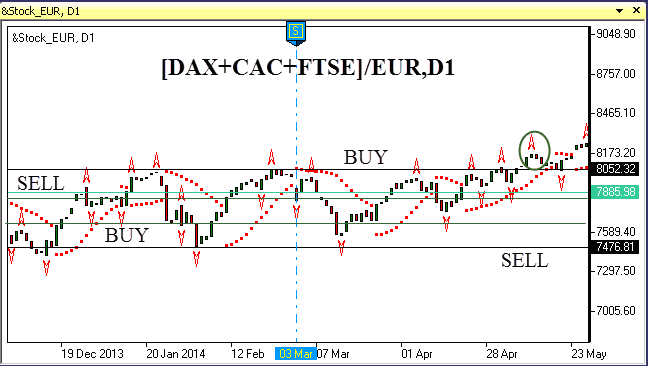

La position se ferme dès que le prix atteint la zone VENDRE, c'est-à-dire qu'elle franchit sa limite inférieure. En même temps, une vente à découvert a lieu, etc. Le bénéfice potentiel est presque deux fois plus élevé que les risques, qui sont fournis par la distribution du canal dans des zones égales. Malgré la facilité de l'approche, la stratégie permet de mettre en place des pertes d'arrêt serrées et de réduire rationnellement les risques. Mais même dans cette situation, nous ne sommes pas à l'abri de fausses cassures, dont l'une est marquée d'un ovale rouge en haut de l'image. Et encore le quatrième postulat de Dow nous aide. Puisque le minimum correspondant de l'index macro n'a pas atteint le niveau de support (voir dans la partie inférieure de l'image), alors la position est maintenue avec le décalage de l'arrêt au niveau inférieur suivant. Vous pouvez également construire des niveaux en utilisant la grille de Fibonacci. Comme alternative, l'utilisation de la tactique de "blocage" peut être utilisée lorsqu'une position d'achat symétrique est ouverte dans le cas d'une rupture baissière non confirmée. Le blocage s'ouvre lorsque le prix revient dans la partie inférieure du canal. Une autre option consiste à utiliser une méthode de "verrouillage", lorsqu'une position d'achat opposée est ouverte lorsque la cassure baissière n'est pas confirmée. Le déblocage a lieu une fois que le prix revient à la partie inférieure de la chaîne. Comme nous pouvons le voir, le prix revient effectivement à la chaîne, suite à la hausse. Et encore une fois le bénéfice augmente. Certains d'entre nous préfèrent les stratégies basées sur la rupture dans le couloir latéral. Dans ce cas, l'achat de l'indice est effectué dès que la limite supérieure du corridor 9768.92 est rompue. Et encore le filtre, basé sur l'indice boursier synthétique, aide à séparer la vérité des mensonges. La rupture est confirmée par l'index du système, ce qui signifie que la position peut être ouverte. Le prix fait son dernier retour et monte. Nous allons à nouveau vide!

Fig.4. Indice boursier composite & Indices_EU. Rupture du canal.

Bien sûr, compte tenu de la stratégie permettra de réduire les risques à zéro, mais un mécanisme supplémentaire, ce qui contribuera à réduire la partie des positions non rentables et améliorer les résultats annuels apparaît. Le principal avantage de la méthode - est la facilité, la disponibilité et les principes profonds du marché. L'indice qui a la priorité la plus élevée, à savoir l'indice macro de l'Europe, est moins sensible aux écarts aléatoires, car il a une plus grande diversification du capital. Son mouvement d'inertie est déterminé par les facteurs du système, qui ne sont pas sujets au "bruit". Le mouvement de l'indice lance les mécanismes de redistribution du capital, et même des étrangers rejoignent le mouvement principal. Dans l'exemple donné ci est conditionnée par les liens commerciaux étroits et l'espace économique commun des conducteurs de l'UE augmente augmenter le volume des investissements et negocioas atrayen (direct non seulement) dans la région, dont une partie stimule la croissance les entreprises en retard. Dans l'exemple ci-dessus, nous voyons que la mise à jour maximale de l'indice & Stock_EUR commence DAX, et nous nous déplaçons de nouveau suivant le marché. Vous pouvez tester cette approche en investissant dans d'autres indices classiques, américains et asiatiques et en vous assurant que le «classique» continue de fonctionner. En même temps, vous obtiendrez une connaissance plus complète des mécanismes du marché et de la mondialisation sur le marché des capitaux, ce qui sera sans aucun doute aider un investisseur réussi. Chers commerçants! Nous vous proposons également de voir les méthodes de couverture (couverture) des risques des portefeuilles en fonction du modèle d'instruments composites personnels:

Articles précédents

- Portfolio spread based on continuous futures

- Sharpe Portfolio | "The Three Leaders" - DJIA, S&P500, Nasdaq 100

- Portfolio Quoting Method for Analysis of "Good" and "Bad" Portfolios

- Portfolio Optimization through PQM Method (Part 2)

- Portfolio Optimization through PQM Method (Part 1)

- Stock Portfolio Construction | Stock Portfolio Analysis - Pportfolio Quoting Method PQM