- Formación

- Estrategias Comerciales de Forex

Estrategias Comerciales de Forex

Qué es la Estrategia de Trading de Forex

En un mercado altamente volátil donde los precios se mueven rápidamente, los traders necesitan desesperadamente algo tangible en lo que confiar, aquí vienen las estrategias de trading de Forex. La estrategia de trading de Forex es una técnica utilizada por los traders de Forex para ayudar decidir si comprar o vender un par de divisas en un momento dado.

Las estrategias de trading de Forex pueden basarse en análisis técnicos, análisis fundamentales o ambos. Las estrategias generalmente se basan en señales de trading, que son en su esencia desencadenantes de acciones. Hay forex bien conocidos estrategias de trading que se pueden encontrar fácilmente o los propios traders pueden construir sus propios. También puede estar interesado en uno de los instrumentos comerciales más populares: el comercio de criptomonedas. Para mejorar su conocimiento del comercio de criptomonedas, puede aprender estrategias de trading criptomonedas.

Tipos de estrategias comerciales

Swing trading

Esta estrategia es una estrategia de negociación a largo plazo, cuando las operaciones se mantienen abiertas desde unos días hasta, a veces, varias semanas. La esencia de la estrategia de swing trading es aprovechar las grandes fluctuaciones del mercado "swings".

El análisis fundamental juega un papel importante en períodos de tiempo más largos. Los fuertes movimientos direccionales a menudo se desencadenan por noticias de mercado importantes o inesperadas, como declaraciones de ingresos corporativos o reuniones de bancos centrales, que significa que los comerciantes de swing deben conocer los fundamentos del mercado.

Hay maneras de desarrollar un plan de trading confiable. Aquí están las técnicas de trading swing más comunes que nos gustaría compartir con usted.

Swing Trading Tácticas previsualizaciones

- Cruces medios móviles - Cuando el MA a corto plazo cruza por encima del MA a largo plazo, es una señal de compra, ya que indica que la tendencia está cambiando. Esto se conoce como una "cruz dorada."

- Patrones de taza y asa - Una taza y asa es un patrón gráfico técnico que se asemeja a una taza y asa donde la taza tiene la forma de una "u" y la asa tiene una ligera deriva hacia abajo. Una taza y asa se considera una señal alcista que extiende una tendencia alcista, y se utiliza para detectar oportunidades de ir largo.

- Patrones de cabeza y hombros - Un patrón de cabeza y hombros es un indicador técnico con un patrón gráfico descrito por tres picos, los dos exteriores están cerca en altura y el medio es más alto. El patrón de cabeza y hombros describe una formación gráfica específica que predice una inversión de tendencia alcista a bajista.

- Banderas - Las banderas son áreas de consolidación estrecha en la acción del precio que muestran un movimiento de contra-tendencia que sigue directamente después de un fuerte movimiento direccional en el precio. El patrón normalmente consiste en entre cinco y veinte barras de precios. Los patrones de bandera pueden ser de tendencia ascendente (bandera alcista) o de tendencia descendente (bandera bajista).

- Triángulos - El triángulo es un patrón gráfico, representado dibujando líneas de tendencia a lo largo de un rango de precios convergentes, que connota una pausa en la tendencia predominante. Los analistas técnicos categorizan los triángulos como patrones de continuación.

Candelabros de reversión clave

Los candelabros de inversión clave, también, se pueden utilizar para complementar tácticas básicas para una ejecución más precisa. Una inversión clave es un patrón de negociación de un día que puede indicar la inversión de una tendencia. Otros nombres frecuentemente utilizados para la inversión de claves incluyen "inversión de un día" y "día de inversión."

Estrategias de trading de Forex que funcionan

Hay muchas estrategias de trading de Forex circulantes y a veces puede ser confuso cuál elegir. ¿Cuál funciona? A continuación compartiremos con ustedes los más exitosos.

Estas son estrategias de trading que funcionan bien durante las ejecuciones de trading de Forex.

Scalping estrategia de trading es muy popular en Forex trading Scalpers se centran en obtener ganancias en pequeños movimientos que ocurren con frecuencia y favorecen a los mercados que no son propensos a movimientos repentinos de precios. Estrategia implica la apertura de un gran número de operaciones en un intento de traer pequeñas ganancias por cada uno. La desventaja del scalping es que los comerciantes no pueden permitirse el lujo de permanecer en una operación por demasiado tiempo, además de scalping toma un montón de tiempo y atención para encontrar nuevas oportunidades comerciales.

Por ejemplo, un operador de scalping para beneficiarse de los movimientos de precios para Adidas AG Stock trading por $ 318. El trader comprará y venderá una enorme cantidad de acciones de Adidas AG, digamos 100.000, y las venderá durante movimientos de precios de pequeñas cantidades. Los incrementos de precios pueden ser tan bajos como $0.05 o menos, obteniendo pequeñas ganancias de cada acción, pero dado que la compra y venta son a granel, las ganancias podrían ser bastante sólidas.

Estrategia comercial de día se refiere al trading durante el día de trading. Bastante simple - todas las operaciones deben abrirse y cerrarse durante el día de trading. Estrategia de trading de día es aplicable en todos los mercados, aunque es utilizado más en el trading de divisas. Al ejecutar la estrategia de trading de día, el trader supervisa y gestiona las operaciones abiertas del mercado durante todo el día.

Tenga en cuenta que dejar posiciones abiertas durante la noche plagadas de pérdidas de dinero.Este tipo de estrategia a menudo se basa en noticias, específicamente eventos programados - noticias económicas, estadísticas, elecciones, tasas de interés. Básicamente, una de las maneras de ejecutar esta estrategia es prestar mucha atención a noticias que pueden afectar a las monedas, y actuar en consecuencia. Es por eso que los comerciantes más a menudo que no día negocian más activamente en las mañanas, puesto que la mayoría de las noticias se libera en ese momento.

Hay algunas reglas no escritas que los traders deben seguir para asegurarse de los riesgos:

- Los comerciantes del día siguen una regla del uno por ciento - nunca ponen más del 1% de capital o cuenta de negociación en una sola operación. Si un trader tiene $10,000 en una cuenta de trading, la posición en cualquier instrumento dado no debería ser más de $100.

- Establecer el stop-loss y tomar puntos de ganancia - es el precio al que un trader va a vender una acción y tomar una pérdida en el comercio (esto sucede cuando el comercio no va de la manera en que fue planeado, de una manera es un enfoque de reducción de pérdidas).

- Establecer un punto Take-profit es el precio al que un trader venderá una acción y obtendrá un beneficio en la operación.

Negociación de posiciones es una estrategia a largo plazo, algunos la llaman estrategia de "compra y retención". Durante la posición los traders de estrategia de negociación suelen utilizar gráficos a largo plazo, de diario a mensual, y con una combinación de otros métodos establecen la tendencia del mercado actual. Este tipo de comercio dura de unos días a varias semanas o más. La idea principal de la estrategia de negociación de posición es determinar la dirección del mercado.

Las fluctuaciones menores del mercado no se consideran importantes ya que no crean tendencias, por lo tanto no tienen impacto en la estrategia de negociación de posición, a diferencia de Scalping donde toda la estrategia se basa en ella. Desde la negociación de posiciones la estrategia se basa en un análisis fundamental, es razonable monitorear las políticas monetarias del banco central, los desarrollos políticos, así como los indicadores técnicos a largo plazo y el entorno macroeconómico.

Estrategias Comerciales de Análisis de Forex

La mayoría de las estrategias comerciales se basan en los principios universalmente admitidos del análisis del mercado Forex usados para entender el movimiento del mercado. Estos principios incluyen análisis técnico y fundamental, así como el sentimiento del mercado.

Cada uno de los métodos mencionados permite determinar la tendencia corriente y hacer una previsión racional sobre el comportamiento del mercado en el futuro. Si el análisis técnico trata principalmente con los gráficos y la estadística matemática, entonces el análisis fundamental tiene en cuenta factores macroeconómicos y políticos que pueden dejar influencia significativa en los tipos de cambio internacionales de divisas. Completamente otro enfoque usa la estrategia de la estimación del sentimiento del mercado que se basa en las opiniones del trader sobre el estado actual en el mercado. Abajo Usted puede encontrar la información detallada sobre cada método popular de análisis.

Análisis Técnico Forex - Estrategias Comerciales

TEstrategia de análisis técnico

Análisis técnico es la herramienta más útil en la que un trader puede confiar. Ayuda a predecir los movimientos de precios examinando datos históricos - lo que es más probable que suceda en base a información pasada. Sin embargo, la gran mayoría de los inversores utilizan tanto análisis técnicos como fundamentales para tomar decisiones.

Antes de sumergirse en las estrategias de análisis técnico, hay una cosa más que los comerciantes suelen hacer - generalmente hay dos formas diferentes de abordar el análisis técnico: el enfoque de arriba hacia abajo y el de abajo hacia arriba. Básicamente el enfoque de arriba hacia abajo es primero un análisis macroeconómico y luego un enfoque en valores individuales. El enfoque de abajo arriba se centra en las existencias individuales más que en una perspectiva macroeconómica.

Estrategias de Análisis Técnico de Forex

La primera estrategia más importante a tener en cuenta al elegir una estrategia de análisis técnico de Forex - seguir un solo sistema todo el tiempo no es suficiente para una operación exitosa.

- Estrategia de Trading de Tendencias Forex - Como en cualquier otra tendencia de campo es la dirección en la que se mueve el mercado. El mercado de divisas no se mueve en línea recta, sino más bien en olas sucesivas con picos claros o altos y bajos.

- Estrategia de Trading de Rangos de Forex - se asocia generalmente a una falta de dirección del mercado y se utiliza cuando no hay tendencia, podría aplicarse en cualquier momento, pero la estrategia, de nuevo, es

más útil en los casos en que el mercado carece de dirección. También hay diferentes tipos de rangos que están detrás de la estrategia, aquí están:

- Rango rectangular - el precio de un valor se negocia dentro de un rango acotado donde los niveles de resistencia y soporte son paralelos entre sí, asemejándose a la forma de un rectángulo. Este modelo tiene ventajas y desventajas: Ventajas : los rangos rectangulares indican un período de consolidación y tienden a tener marcos de tiempo más cortos que otros tipos de rangos, lo que puede generar oportunidades comerciales más rápidas. Contras: estos rangos pueden resultar confusos para los operadores que no buscan patrones a largo plazo que puedan influir en la formación del rectángulo.

Rango diagonal - el precio desciende o asciende a través de un canal de tendencia en pendiente, este canal puede ser rectangular, ensanchado o estrecho. Este modelo también tiene ventajas y desventajas:

Ventajas : con rangos diagonales, las rupturas tienden a ocurrir en el lado opuesto del movimiento de tendencia, lo que les da a los operadores una ventaja para anticipar las rupturas y obtener ganancias.

Contras : aunque muchos desgloses del rango diagonal se producen con relativa rapidez, algunos pueden tardar meses o años en desarrollarse, lo que dificulta que los traders tomen decisiones basadas en sobre cuándo esperan que ocurra una ruptura.

- Rangos de continuación - es un patrón gráfico que se desarrolla dentro de una tendencia. Ventajas : los rangos de continuación pueden ocurrir con frecuencia en medio de tendencias en curso y, a menudo, dan como resultado una ruptura rápida, lo que genera ganancias rápidamente. Contras: debido a que los patrones de continuación tienen lugar dentro de otras tendencias, la evaluación de estas operaciones tiene una complejidad adicional, lo que hace que los rangos de continuación sean un poco complicados, especialmente para los traders novatos.

- Rangos irregulares - En un rango irregular, determinar las áreas de soporte y resistencia puede ser difícil, pero posible. Ventajas: los rangos irregulares pueden ser una gran oportunidad comercial para los operadores capaces de identificar las líneas de resistencia que componen estos rangos. Contras: la complejidad de los rangos irregulares a menudo requiere que los operadores utilicen herramientas de análisis adicionales para identificar estos rangos y posibles rupturas.

Guía de estrategia comercial de soporte y resistencia: el soporte y la resistencia se refieren al punto de precio más allá del cual las acciones no tienen tendencia a bajar o subir. Los niveles se utilizan para determinar en qué dirección operar y en qué nivel de precios los operadores deben ingresar o salir de las posiciones. Para comprender el núcleo de la estrategia comercial de soporte y resistencia, los operadores deben comprender qué es un nivel horizontal.

- Niveles de soporte - representa el precio más bajo que tiene acciones tiende a cotizar.

- Nivel de resistencia - representa el precio más alto al que las acciones tienden a cotizar.

Estos términos se utilizan para referirse a los niveles de precios en los gráficos que tienden a actuar como barreras, evitando que el precio de un activo se empuje en una dirección determinada. La formación de línea de apoyo está sujeta a las leyes de la oferta y la demanda - cuando el precio de las acciones baja la demanda aumenta, por lo tanto las formas de línea de apoyo, lo mismo sucede con la línea de resistencia sólo viceversa.

Cuando se identifica la zona de soporte o resistencia, esos niveles de precios pueden servir como puntos de entrada o salida potenciales porque, cuando un precio alcanza un punto de soporte o resistencia, hará una de dos cosas: rebotar lejos del soporte o la resistencia. nivel, o violar el nivel de precio y continuar en su dirección, hasta que alcance el siguiente nivel de soporte o resistencia.

Estrategias comerciales de gráficos de Forex: se desarrollan sobre el análisis de patrones de gráficos.

Hay ciertos tipos de gráficos: el gráfico de barras, el gráfico de líneas, el gráfico de velas y el gráfico de puntos y figuras. Al utilizar los siguientes patrones de gráficos técnicos, los operadores pueden tomar decisiones comerciales más precisas:

Patrones de continuación: patrón de precios que denota una interrupción temporal de una tendencia existente.

- Banderines -característica clave de los banderines es que las líneas de tendencia se mueven en dos direcciones - una será una línea de tendencia hacia abajo y la otra una línea de tendencia hacia arriba. Las dos líneas de tendencia finalmente se unen y eso representa una señal para el comercio.

- Banderas - construido a partir de dos líneas de tendencia paralelas que pueden inclinarse hacia arriba, hacia abajo o hacia los lados: una bandera que tiene una pendiente hacia arriba aparece como una pausa en una baja, una bandera con una tendencia a la baja muestra una ruptura durante un mercado de tendencia alcista.

Cuña - están usando dos líneas de tendencia convergentes: una cuña se caracteriza por dos líneas de tendencia que se mueven en la misma dirección, ya sea hacia arriba o hacia abajo.

Una cuña que está inclinada hacia abajo representa una pausa durante una tendencia alcista, una cuña que es angulado hacia arriba muestra una interrupción temporal durante un mercado a la baja. Durante la formación del patrón, el volumen generalmente se reduce con el propósito de aumentar una vez que el precio se rompe por encima o por debajo del patrón de cuña.

Triángulos - son los patrones de gráficos más populares entre otros utilizados en el análisis técnico, ya que ocurren con más frecuencia en comparación con otros patrones.

Hay 3 tipos más comunes de triángulos: triángulos simétricos (ocurren cuando dos líneas de tendencia convergen hacia uno otros y solo indican que es probable que ocurra una ruptura, no la dirección), triángulos ascendentes (caracterizados por una línea de tendencia superior plana y una línea de tendencia inferior ascendente y sugieren que es probable una ruptura más alta) y triángulos descendentes (tienen una línea inferior plana línea de tendencia y una línea de tendencia superior descendente que sugiere que es probable que ocurra una ruptura). Estos patrones de gráficos pueden durar desde un par de semanas hasta varios meses.

- Copa y asas - es un patrón de continuación alcista donde una tendencia ascendente se ha detenido, pero continuará cuando se establece el patrón. Primero viene la forma de "V" con altos iguales en ambos lados de la taza, luego el "mango" en una tendencia más establecida - patrón más plano y restringido con un aumento más lento.

- Patrones de inversión - patrón de precios que indica un cambio en la tendencia predominante se conoce como patrón de inversión.

- Cabeza y los hombros - patrones pueden aparecer en las tapas o fondos del mercado como una serie de tres empujes: un pico inicial seguido de un segundo y más grande y luego un tercer empuje que imita el primero.

- Doble techo - donde el mercado ha realizado dos intentos fallidos de romper un nivel de soporte o resistencia. actuar de manera similar al doble fondo y puede ser una poderosa señal comercial para un cambio de tendencia. Los patrones se forman cuando un precio prueba el mismo nivel de soporte o resistencia tres veces y no puede romper.

- Gaps - se producen cuando hay espacio vacío entre dos períodos de negociación que es causada por un aumento o disminución significativa en el precio.

Estrategia de Trading por Volumen de Forex - El volumen de comercio es la cantidad de valores negociados durante un tiempo determinado. Cuanto mayor sea el volumen, mayor será el grado de presión, lo que, dependiendo del número de matices, puede indicar el inicio de una tendencia. El análisis de volumen puede ayudar a comprender la fuerza en el alza y la caída de las acciones individuales y los mercados en general.

Para determinar eso, los operadores deben mirar las barras de volumen de operaciones, que se presentan en la parte inferior del gráfico. Cualquier movimiento de precio es más significativo si va acompañado de un volumen relativamente alto + un volumen débil. No todos los tipos de volumen pueden influir en el comercio, es el volumen de grandes cantidades de dinero que se negocian en el mismo día y afecta en gran medida al mercado.

Hay algunos pasos generales a seguir antes de tomar decisiones comerciales.

- Confirmación de tendencia - los comerciantes necesitan un número cada vez mayor y un entusiasmo cada vez mayor para seguir subiendo los precios. El aumento del precio y la disminución del volumen pueden sugerir una falta de interés, esto podría ser una advertencia de una posible reversión. Una caída (o subida) de precios con poco volumen no es una señal fuerte. Una caída (o subida) de precios en un gran volumen es una señal más fuerte de que algo en las acciones ha cambiado fundamentalmente.

- Movimientos de agotamiento y volumen: en un mercado alcista o bajista, normalmente vemos un agotamiento del movimiento, movimientos bruscos de precios, combinados con un fuerte aumento en el volumen, que indican el posible final de la tendencia.

- Signos alcistas - El volumen puede ser útil para detectar señales alcistas. Por ejemplo, el volumen aumenta cuando el precio baja y luego el precio sube y baja de nuevo. Si el precio no cae por debajo del mínimo anterior cuando retrocede, y el volumen disminuye durante la segunda caída, esto generalmente se interpreta como una señal alcista.

- Reversiones de volumen y precios - Si, después de un movimiento prolongado de precios más alto o más bajo, el precio comienza a fluctuar con poco movimiento de precios y gran volumen, esto puede indicar una inversión y los precios cambiarán de dirección.

- Volumen y Breakouts vs. Falsos Breakouts - En la ruptura inicial de un rango u otro patrón gráfico, un aumento en el volumen indica fuerza en el movimiento. Un pequeño cambio en el volumen o una disminución del volumen en una ruptura habla de falta de interés: mayor probabilidad de una ruptura falsa.

- Historia del volumen - El volumen debe ser considerado en relación con la historia reciente. Comparar el volumen de hoy a hace 50 años podría proporcionar datos irrelevantes. Cuanto más recientes sean los conjuntos de datos, es probable que los resultados más relevantes sean.

- Estrategia de análisis de plazos múltiples - analizar el precio de los valores en diferentes periodos de tiempo y detectar "círculos comerciales", es decir, descubrir patrones repetitivos y aprovecharlos. Se podría hacer en escalas de plazos más pequeños o más grandes. El proceso comienza con la determinación exacta de la dirección del mercado en períodos de tiempo más largos, y luego se profundiza en períodos más cortos, p. Ej. Gráficos de 5 minutos.

- Indicadores técnicos en las estrategias de trading de Forex - se basan en patrones de señales formados por el precio, el volumen y el interés abierto de los valores. El análisis técnico es el trading que ayuda a

evaluar las inversiones e identificar las oportunidades comerciales mediante el análisis de las tendencias estadísticas recogidas de la actividad comercial. Hay dos tipos básicos de indicadores técnicos.

-

Superposiciones (se aplican sobre los precios en el gráfico de intercambio)

- Media móvil - la razón para calcular la media móvil de una acción es ayudar a suavizar los datos del precio creando un precio medio constantemente actualizado. Se suavizan las fluctuaciones aleatorias a corto plazo en el precio de una acción durante un período de tiempo especificado.

- Bandas de Bollinger - herramienta definida por un conjunto de líneas de tendencia, aplicado dos desviaciones estándar (positiva y negativamente) lejos de una media móvil simple (SMA) del precio de un valor. Da a los inversores una mayor probabilidad de identificar adecuadamente cuando un activo está sobrevendido o sobrecomprado.

-

Osciladores (se aplican por encima o por debajo de un gráfico de precios)

- Oscilador estocásticor - es un indicador de momento que compara un precio de cierre particular de un valor con una gama de sus precios durante un cierto período de tiempo. Oscilador estocástico se utiliza para generar señales de trading de sobrecompra y sobreventa, utilizando un rango de valores de 0 a 100. La idea general es que en un mercado que tiende al alza, los precios se cerrarán cerca de lo alto, y en un mercado que tiende a la baja, los precios se cerrarán cerca de lo bajo.

- Convergencia/divergencia media móvil (MACD) - es un indicador de impulso que sigue la tendencia y que muestra la relación entre dos promedios móviles del precio de un valor. Indicador MACD dispara señales técnicas cuando cruza por encima (para comprar) o por debajo (para vender) su línea de señal. Ayuda a los inversores a entender si el movimiento alcista o bajista en el precio se está fortaleciendo o debilitando.

- índice de fuerza relativa (RSI) -es un indicador de momento utilizado en el análisis técnico que mide la magnitud de los cambios recientes en los precios para evaluar las condiciones de sobrecompra o sobreventa en el precio de una acción u otro activo. Indicador RSI se muestra como un oscilador, un gráfico de líneas que se mueve entre dos extremos y puede variar de 0 a 100.

-

Superposiciones (se aplican sobre los precios en el gráfico de intercambio)

Estrategias técnicas de negociación

La idea detrás de las estrategias técnicas de comercio es encontrar una fuerte tendencia seguida por la reducción de precios. La reversión debería durar un corto período de tiempo, tan pronto como el retroceso de los precios detenga la tendencia se reanudará y continuará avanzando en la dirección de la tendencia predominante.

El trading de análisis técnico es útil para cualquier tipo de mercado, desde el trading bursátil, Forex e incluso el trading de criptomonedas. Por ejemplo, un inversor podría utilizar el análisis técnico en una acción como (S-GOOG) Alphabet Inc. - obtener un informe para decidir si es una compra o no en 2021. El gráfico podría mostrar el precio y el volumen de operaciones de Alphabet.

Tendencia en Trading - Tipos de Tendencias en Trading

Una tendencia no es más que una tendencia, una dirección del movimiento del mercado, es decir en realidad, un concepto fundamental de la teoría del análisis técnico. Todas las herramientas de análisis técnico tienen un solo propósito: comprender en qué tendencia se encuentra el mercado ahora. No es ningún secreto que el mercado de cambio de divisas no puede seguir en línea recta. Su trayectoria es una serie de oscilaciones en forma de onda con altibajos o, como suelen decir los traders, arriba y abajo.

Tendencia en Trading

Operar con la tendencia se considera legítimamente una estrategia comercial clásica, ya que fue una de las primeras entre ellas, y hoy ocupa un lugar digno. Confiamos en que el comercio de tendencias no perderá su relevancia entre los traders de todo el mundo y en el futuro. Todo gracias a 3 principios básicos pero sencillos.

Tipos de Tendencias en Trading

- Compre si la tendencia del precio tiende al alza, es decir estamos viendo una tendencia alcista.

- Vende si la tendencia del precio baja, es decir estamos viendo una tendencia bajista.

- Espere si la tendencia del precio no se mueve ni hacia arriba ni hacia abajo, sino horizontalmente, es decir, observamos una tendencia lateral, en otras palabras, cuando el mercado está en un plano.

Tendencia Secundaria

La estrategia de seguimiento de tendencias se puede utilizar cuando se opera en una amplia variedad de marcos de tiempo, pero los pronósticos más precisos y los riesgos más bajos se relacionan con las operaciones a mediano y largo plazo, donde se observan tendencias más poderosas y de “largo plazo”. Operar con la tendencia es excelente para los operadores de swing, los operadores de posición, es decir, aquellos que ven y predicen la dirección del movimiento del mercado en el futuro. Sin embargo, tanto los revendedores como los comerciantes diarios también captan tendencias, pero mucho más pequeñas y de muy corta duración, una especie de fluctuaciones dentro de la tendencia principal.

De una forma u otra, cualquier comerciante, independientemente de su adhesión a uno u otro método de negociación, debe en primer lugar, utilizando el análisis técnico y sus herramientas, determinar la tendencia actual en el mercado de un activo negociado y tratar de predecir su desarrollo futuro. Las herramientas de análisis técnico utilizadas suelen ser sumamente sencillas y comprensibles, cada trader, dependiendo de las características del activo en el que invierte, preferencias individuales y otros factores, puede elegir una variedad de indicadores, líneas, plazos, etc. Sin embargo, las medias móviles más utilizadas de diferentes períodos, las Bandas de Bollinger, el indicador Alligator, los canales Ichimoku, Keltner, los indicadores MACD y ADX, así como diversas modificaciones avanzadas de los indicadores clásicos. Dado que los indicadores están inherentemente rezagados, es decir, Reflejar la influencia de eventos y movimientos en el mercado que ya han ocurrido, luego para predecir el desarrollo de la tendencia y determinar los puntos de entrada al mercado, la configuración correcta de stop-loss, take profit, modo trailing stop, también es importante utilizar osciladores.

Hay tres técnicas principales para ingresar al mercado:

- Clásico (es decir, entrar al mercado cuando se cruzan dos medias móviles)

- En una ruptura (es decir, colocar una orden pendiente y entrar en el mercado después de confirmar la intención del precio de continuar la tendencia)

- En un retroceso (es decir, se ingresa al mercado no inmediatamente mediante una señal comercial, sino más tarde, cuando el precio está en un nivel más favorable)

Las técnicas de breakout y clásicas son similares en algunos elementos, por ejemplo, en ambos casos, la ausencia de take profit y el establecimiento de un trailing stop sería una decisión racional. Entrar en el mercado con un retroceso es más arriesgado, ya que no hay garantía de que la tendencia continúe según lo planeado y no se revierta en la dirección opuesta.

Pero volvamos a los tipos de tendencias en Forex. Según la teoría de la oferta y la demanda, el mercado tiene 4 fases principales de desarrollo:

- Acumulación (movimiento lateral, rango de precios / corredor, plano, consolidación).

- Alcista (tendencia alcista).

- Distribución (movimiento lateral, rango de precios / corredor, plano, consolidación).

- Bajista (tendencia bajista).

Aquellos. de hecho, en un gráfico bidimensional, una tendencia tiene la capacidad de moverse hacia arriba (fase # 2), hacia abajo (fase # 4) o permanecer relativamente horizontal (fases # 1 y # 3. Repasemos cada uno de los tipos de tendencias en Forex por separado.

Tendencia alcista- este es un movimiento en el precio de un activo, en el que los mínimos y máximos aumentan secuencialmente, es decir, cada máximo / mínimo siguiente está por encima del máximo / mínimo anterior. De hecho, una tendencia alcista identifica un aumento en el precio en un período de tiempo específico. La mayoría de los traders comienzan a comprar activamente exactamente en el ascenso de la línea de tendencia, pero a menudo abren posiciones cuando el movimiento alcista alcanza su punto máximo y entra en el llamado corredor de precios, o plano, en el que el precio se mueve horizontalmente y se prepara para la fase final de la tendencia alcista.

Tendencia Alcista

Sin embargo, los traders no profesionales, "saltando al último automóvil" al final de una tendencia alcista, mantienen sus posiciones más de lo necesario, esperando que la tendencia continúe, a menudo entran en una reducción y pierden sus inversiones. Los traders más experimentados logran determinar correctamente el momento del final de la primera fase del mercado, es decir justo antes del repunte de precios y abrir posiciones largas. Las posiciones cortas se ingresan durante la fase de distribución o al comienzo de la cuarta fase cuando la tendencia se invierte. La tendencia alcista actual se puede determinar cuando la línea de soporte se dibuja en los mínimos: el precio en los mínimos, como si se alejara de la línea de soporte, rebota hacia arriba, aumentando así los máximos. Si el vector de la línea de soporte en el gráfico apunta hacia arriba, entonces la tendencia es definitivamente hacia arriba.

Una tendencia bajista es un movimiento en el precio de un activo, en el que los mínimos y máximos disminuyen constantemente, es decir, cada máximo / mínimo siguiente está por debajo del máximo / mínimo anterior. De hecho, una tendencia bajista identifica una caída en el precio en un período de tiempo particular. Una tendencia bajista pasa por las mismas fases y en la misma secuencia que una tendencia alcista: acumulación de posiciones, estabilización de la tendencia, distribución (consolidación).

Tendencia Bajista

Sin embargo, si la tendencia alcista implica la apertura de órdenes de compra, entonces una venta activa comienza con una tendencia bajista, y es importante establecer órdenes de compra (incluidas las órdenes pendientes) en la fase de distribución al precio deseado. En una tendencia bajista, la línea de tendencia (en este caso, la línea de resistencia ) se dibuja a lo largo de la parte superior: el precio, como si encontrara resistencia, empuja y tiende a la baja, luego, habiendo corregido ligeramente, sube a la línea de soporte y rebota. Si el vector de la línea de resistencia en el gráfico se dirige hacia abajo, entonces la tendencia es definitivamente una tendencia bajista.

Existe una expresión que se ha convertido en una expresión popular entre los comerciantes: "Tendencia es tu amigo". Además, esto se aplica tanto a la tendencia alcista como a la tendencia bajista. Sin embargo, se puede observar una tendencia clara en el mercado solo el 20-30% del tiempo, el resto del tiempo el mercado es relativamente neutral y permanece en un plano , es decir cuando el precio se negocia en un rango estrecho, alternando entre líneas de resistencia y soporte. Flat ocurre cuando el potencial de los bajistas y alcistas se iguala, esto a menudo sucede antes de la publicación de importantes noticias macroeconómicas y de otro tipo, ya que los operadores no saben exactamente cómo estas noticias afectarán el movimiento del precio de un activo. Es por eso que flat actúa como la primera y tercera fase del mercado cuando las posiciones se acumulan y distribuyen. Y también, el movimiento lateral se produce debido a la ausencia de jugadores en el mercado entre sesiones de negociación o durante la negociación de cualquier activo en un momento atípico para esto (por ejemplo, cuando se negocia un par de divisas europeo antes de la apertura de la sesión europea). Operar en una tendencia lateral es posible, pero extremadamente arriesgado. Tal movimiento está más en manos de revendedores que ganan dinero precisamente con fluctuaciones pequeñas y frecuentes dentro de límites predecibles.

Resumamos lo anterior con algunas notas.:

- La tendencia es tu amigo, definitivamente. Pero no debe operar sin tener en cuenta el dinero y la gestión de riesgos y sin una estrategia bien pensada.

- Operar con la tendencia en Forex es intrínsecamente simple, pero esto no significa que sea ineficaz. La complejidad de las estrategias comerciales solo obstaculizarán al trader.

- Para una determinación más confiable de la presencia de una tendencia, debe tomar al menos 2 gráficos.

- Puede comprender visualmente la dirección de la tendencia de la siguiente manera: el precio de la esquina inferior izquierda sube a la esquina superior derecha - una tendencia alcista; el precio de la esquina superior izquierda cae hacia la esquina inferior derecha - tendencia bajista; el precio se mueve plano y horizontalmente, una tendencia lateral.

- El mercado está plano alrededor del 70% del tiempo, pero negociar con tal movimiento no vale la pena si no tiene experiencia y una comprensión clara del comportamiento del mercado durante las fases de acumulación y distribución.

- Cuanto más a menudo toque el precio la línea de resistencia / soporte y, repeliendo, mantenga el vector de movimiento, más fuerte y estable será la tendencia.

- Si el precio sube o baja bruscamente, entonces la probabilidad de una inversión de tendencia es mayor. Si la tendencia es más plana, uniformemente ascendente / descendente, existe una alta probabilidad de que dure mucho tiempo..

Soporte y Resistencia en Trading - Niveles de Soporte y Resistencia

Niveles de Soporte y Resistencia

Entre las herramientas de análisis técnico fundamentales y más utilizadas, los niveles de soporte y resistencia (S/P) ocupan un lugar especial. Además, las estrategias basadas en ellos son utilizadas no solo por principiantes en el campo del comercio, sino también por operadores bastante experimentados, que tienen a su disposición muchas otras herramientas, así como una amplia experiencia comercial. Entonces, ¿por qué estas líneas simples se han vuelto tan ampliamente adoptadas por los inversores? Pensemos en esto juntos.

Los niveles de soporte y resistencia son zonas condicionales asignadas por los traders (cada una individualmente) para los extremos (es decir, mínimos y máximos) del precio en un período de tiempo determinado. Al definir estas zonas, a menudo se representan como líneas, sin embargo, para calcular todos los riesgos y realizar pedidos correctamente, es aún mejor representar las zonas S/P en el gráfico. Debe entenderse que las líneas de soporte y resistencia en diferentes marcos de tiempo se trazarán de formas completamente diferentes. También debe tenerse en cuenta que las líneas de resistencia/soporte en marcos de tiempo más grandes, como H1, H4, D1 y más, son más confiables y la probabilidad de romperlas es menor, lo que no se puede decir sobre las líneas dibujadas en M1, M5 o M15. No hay reglas específicas sobre si dibujar niveles por cuerpos de velas o por sus sombras: los expertos aún no se han puesto de acuerdo sobre este tema.

Razones para la formación de zonas de apoyo y resistencia.

Para comprender cómo se forman las zonas de resistencia/apoyo y cómo usarlas, es necesario analizar el componente psicológico de este fenómeno. Dependiendo de la prevalencia de uno de los tres grupos condicionales en el mercado, se forma una tendencia de mercado:

- Osos (abren posiciones de venta )

- Torros(abren posiciones de comprar)

- Indecisos (aún no ha entrado en el mercado)

Imagine una situación en la que el precio fluctúa en un piso cerca de la línea de soporte. Los osos están vendiendo activos, los torros compran activamente y, en este momento, el precio comienza a subir. En tal situación, los osos se arrepienten de abrir posiciones en corto, y en el primer regreso del precio a la línea de soporte, cerrarán sus posiciones para “quedarse con las suyas”. Los torros están contentos con esta situación, ya que sus posiciones conducen a ganancias cuando el precio sube, y en la primera corrección del precio a la línea de soporte entrarán en largo nuevamente, porque creen que el precio rebotará del nivel de soporte nuevamente. Aquellos traders que aún no han abierto posiciones ven que la tendencia lateral se ha convertido en una tendencia alcista y consideran que el momento de la corrección del precio y su rebote desde el nivel de Soporte es el más favorable para abrir posiciones de compra. Por lo tanto, vemos un claro estado de ánimo de COMPRA entre los traders en el primer movimiento de precios, incluso pequeño, hacia la línea de soporte. Y cuando esto sucede, aparece en el mercado una gran cantidad de participantes que abren posiciones en COMPRAR, es decir, la demanda aumenta bruscamente y la oferta no se mantiene al mismo ritmo, como resultado de lo cual el precio aumenta, como esperaban los comerciantes. La situación se refleja en el caso de la línea de resistencia, donde el resultado es un fuerte aumento de la oferta y la demanda se desliza hacia abajo. Con la ayuda de un ejemplo tan banal, vemos una relación directa entre la relación de oferta y demanda y el vector de niveles de Soporte/Resistencia. Es por eso que los niveles de soporte/resistencia a menudo se denominan niveles de oferta/demanda.

Soporte y Resistencia Trading

Hemos resuelto las razones que forman las zonas S /R. Ahora veamos las estrategias comerciales basadas en niveles de soporte y resistencia.. Cuando el precio en el gráfico se acerca a la línea de soporte/resistencia, se espera que rebote en esta línea o la rompa. En base a esto, se distinguen 3 tipos de negociación, teniendo en cuenta los niveles de Soporte/Resistencia: comercio en un rebote desde un nivel, comercio en una ruptura de nivel, un tipo mixto de comercio.

Operando en un rebote de un nivel.

En el ejemplo considerado anteriormente, se puede ver que con una acumulación significativa de potencial alcista, después de que el precio se acerca a la línea de soporte, es más probable que siga la reversión del precio desde el nivel. Luego, puede abrir operaciones en Long, estableciendo el stop-loss por debajo del nivel de soporte. Cuando el precio se mueve a la línea de resistencia y prevalecen los sentimientos bajistas en el mercado, cuando el precio alcanza el nivel de Resistencia, los traders comienzan a abrir activamente acuerdos de venta, como resultado de lo cual el precio rebota en el nivel y baja. En este caso, el stop-loss se coloca por encima del nivel de resistencia. El uso de una orden de toma de ganancias y el modo de trailing stop también reduce el riesgo de incurrir en pérdidas y ayuda a fijar las ganancias a tiempo. Un rebote de los niveles ocurre con mayor frecuencia en un nivel fijo (y el mercado permanece en esta fase aproximadamente el 70% del tiempo), ya que el precio rebota alternativamente de un nivel a otro, por lo que dicha negociación es bastante atractiva para los revendedores y los comerciantes a corto plazo: la ganancia insignificante por operación se compensa con su frecuencia.

Trading de ruptura de nivel.

Con grandes volúmenes en el mercado y un fuerte movimiento de tendencia, el precio, en lugar de retroceder desde la línea de soporte/resistencia, puede romperlo. Los partidarios del comercio de tendencias utilizan este comportamiento del precio..

- Si el precio rompe el nivel de resistencia hacia arriba, luego regresa a este nivel en el momento de la corrección, entonces el precio no siempre logra romperlo desde el lado opuesto y empuja hacia arriba desde el nivel, formando una tendencia alcista. Por lo tanto, la línea de resistencia después de romperla se convierte en una línea de soporte.

- Si el precio atraviesa la línea de soporte de arriba hacia abajo, al regresar a esta línea, el precio no siempre puede romperla desde el lado opuesto, por lo que se repele desde la línea y continúa su movimiento descendente, creando una tendencia bajista. En este caso, la línea de soporte después de la ruptura se transforma en una línea de resistencia.

- También hay casos en que el precio, habiendo roto el nivel de soporte/resistencia, lo vuelve a romper al acercarse desde el lado opuesto durante la corrección y regresa al corredor de precios anterior. Tal ruptura del nivel se llama falsa.

Puntos clave de negociación por niveles de S/R

- El comercio por niveles de soporte y resistencia es adecuado para todo tipo de mercados: divisas, materias primas, acciones. Además, es aplicable a cualquier período de tiempo.

- Los principios de dicho comercio son simples y sencillos.

- Es fácil identificar las zonas de soporte y resistencia utilizando promedios móviles y líneas de tendencia en cualquier período de tiempo. A menudo, ellos mismos actúan como niveles de Soporte/Resistencia.

- Los niveles son una herramienta universal para el análisis técnico. Son los más objetivos, ya que la mayoría de los comerciantes se guían por ellos.

- Cuanto más a menudo se prueba un nivel, más sostenible se considera. Sin embargo, debe tener mucho cuidado para notar cambios en la tendencia y su posible reversión en el tiempo.

- La presencia de varias fugas falsas indica la estabilidad y fuerza del nivel.

- Los niveles de Fibonacci, los promedios móviles de al menos dos grandes períodos con un valor numérico redondo, el algoritmo de líneas, el indicador PZ, los indicadores IchimokuSuppRes, los puntos de pivote, las bandas de Bolinger, los fractales y muchos otros son indicadores que ayudan a determinar las líneas S/R.

Como conclusión, cabe señalar que los conceptos de niveles de oferta y resistencia no son nuevos en el comercio, muchos inversores se guían por ellos y construyen sus estrategias en consecuencia. Sin embargo, hay quienes creen que los niveles construidos sobre datos antiguos pueden ser útiles para analizar el desarrollo del mercado en el pasado, pero no para predecir el movimiento futuro, ya que no hay garantías de que el mercado se comportará de una forma u otra, porque los factores influir en el mercado, un gran número, y el comportamiento de millones de comerciantes en el mercado es impredecible.

Estrategia de Trading de Rango - Qué Significa Rango

Puntos clave

- El rango de negociación es una estrategia de negociación de la divisa que implica la identificación de la moneda de sobrecompra y sobreventa.

- La estrategia de trading de rango es a veces criticada por ser demasiado simplista, pero en realidad nunca falló.

- Los comerciantes, deben mirar los patrones a largo plazo que pueden estar influyendo en el desarrollo de un rectángulo.

- La complejidad de los rangos irregulares requiere que los traders utilicen herramientas de análisis adicionales para identificar estos rangos y potenciales brotes.

Estrategia de Trading de Rangos de Forex

Los traders generalmente buscan la mejor estrategia comercial para ayudarles a obtener beneficios. Antes de intentar el trading de rango, los traders deben entender completamente sus riesgos y limitaciones. La estrategia comercial de rango se está volviendo cada vez más popular últimamente.

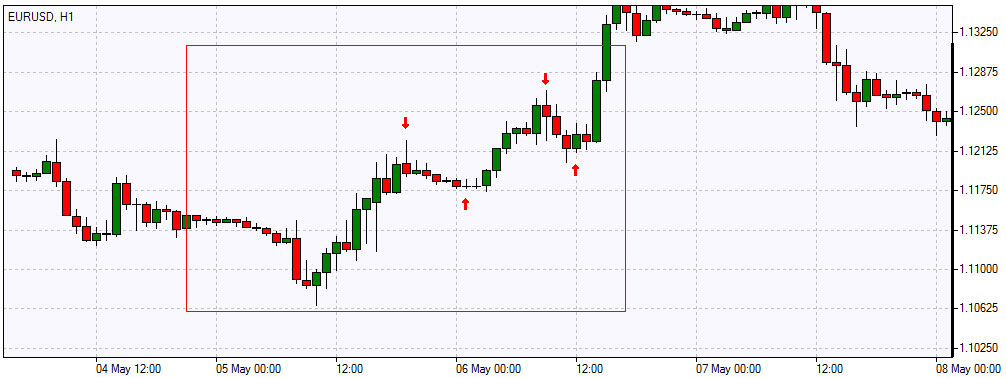

El trading de rango es una estrategia de trading de Forex que implica la identificación de la moneda de sobrecompra y sobreventa, es decir, la compra durante períodos de sobreventa/soporte y la venta durante períodos de resistencia de sobrecompra. Este tipo de estrategia puede ser implementado casi en cualquier momento, aunque es preferible usarlo cuando el mercado no tiene ninguna dirección distinguida, lo que significa que es más eficaz cuando el mercado de divisas no tiene una tendencia a largo plazo discernible a la vista.

Qué es el comercio de rango

El trading de rangos es una estrategia de inversión activa que identifica un rango en el que el inversor compra y vende durante un período corto. Por ejemplo, una acción está negociando en $55 y usted cree que va a subir a $65, entonces el comercio en un rango entre $55 y $65 en las próximas semanas.

Los comerciantes podrían intentar el comercio de rango mediante la compra de las acciones en $ 55, a continuación, la venta si se eleva a $ 65. Trader repetirá este proceso hasta que él/ ella piensa que las acciones ya no operar en este rango.

Tipos de rango

Para operar con éxito utilizando la estrategia de trading Range, los traders deben conocer y entender los tipos de rangos. Aquí están los cuatro tipos más comunes de rango que usted encontrará útil.

Rango rectangular - Al utilizar la estrategia de negociación de rango los traders verán un rango rectangular, habrá movimientos laterales y horizontales de precios entre un soporte inferior y una resistencia superior, es común durante la mayoría de las condiciones del mercado.

Desde el gráfico es fácil ver cómo el movimiento del precio del par de divisas se mantiene dentro de las líneas de soporte y resistencia creando una gama rectangular (de ahí el nombre), desde la que los comerciantes pueden ver claramente posible comprar y vender oportunidades.

Nota: los traders, deben mirar los patrones a largo plazo que pueden estar influyendo en el desarrollo de un rectángulo.

Rango diagonal es un patrón común de gráfico forex. Este tipo de rango establece líneas de tendencia superiores e inferiores para ayudar a identificar una posible ruptura. En un rango diagonal, el precio desciende o asciende a través de una pendiente canal de tendencia. Este canal puede ampliarse o estrecharse.

Nota: los desgloses de rango diagonal ocurren relativamente rápido, algunos pueden tardar meses o años en desarrollarse, los traders tienen que tomar decisiones basadas en cuándo esperan que ocurra un desguace, lo cual puede ser difícil.

Rangos de continuación es un patrón gráfico que se desarrolla dentro de una tendencia. Estos rangos se producen como una corrección contra una tendencia predominante y pueden ocurrir en cualquier momento como un movimiento bajista o alcista.

Nota: los patrones de continuación tienen lugar dentro de otras tendencias, hay complejidad añadida a la evaluación de estas operaciones, especialmente para los operadores novatos que va a ser difícil detectar rangos de continuación.

Rangos irregulares emergen de manera diferente a las tres anteriores: la tendencia se produce alrededor de una línea central de pivote, y las líneas de resistencia y soporte surgen alrededor de ella. Por eso es difícil determinar el apoyo y líneas de resistencia. "Excelencia" no es un regalo, sino una habilidad que toma práctica, y se aplica a todos los patrones de gráficos.

Nota: La complejidad de los rangos irregulares requiere que los traders usen herramientas de análisis adicionales para identificar estos rangos y potenciales brotes.

Conclusión sobre la estrategia de negociación de rango

Los traders que eligen utilizar la estrategia de trading Range tienen que entender no solo los tipos de rangos, sino la estrategia que hay detrás de su uso.

La estrategia de trading de rango es a veces criticada por ser demasiado simplista, pero en realidad nunca falló. Los operadores deben identificar el rango, el tiempo de su entrada y controlar sus riesgos de exposición y, por supuesto, entender el fundamentos de la estrategia HTE. El comercio de rango puede ser muy rentable.

Estrategias de Forex de Indicadores

El indicador técnico es una función formada en los valores estadísticos del precio y en el volumen del activo. Éste se usa para confirmar la tendencia y estimar la ponderabilidad de las figuras formadas del análisis técnico. Con su ayuda los traders determinan los momentos más adecuados para abrir posiciones de compra o de venta. Los indicadores se puede usarlos por separado, juntos, así como combinado con los objetos gráficos.

Los indicadores forman señales de venta y de compra mostrando, por ejemplo, para las medias móviles cruce y divergencia. En el caso de cruce, el precio pasa la media móvil o se cruzan dos medias móviles. La divergencia es el comportamiento del gráfico cuando el indicador y el precio se mueven en direcciones contrarias, que significa que la tendencia corriente se debilita.

Existe un gran número de indicadores y cada uno corresponde a una situación determinada. Sin embargo, la mayoría de los analistas normalmente utilizan los más populares:

- Media móvil

- Bandas de Bollinger

- Índice de Fuerza Relativa (RSI)

- Oscilador Estocástico (Stochastic)

- Convergencia / Divergencia de Media Móvil (MACD)

- ADX

- Impulso (Momentum)

Usted puede dominar fácilmente estos indicadores y elaborar su propia estrategia de trading con indicadores.

Patrones de Forex - Estrategias de Forex

Puntos clave

- Hay varios métodos de negociación, cada uno de los cuales utiliza patrones de precios para encontrar puntos de entrada y niveles de stop

- Una limitación compartida entre muchos patrones técnicos es que puede no ser confiable en acciones no líquidas

- Los traders a menudo usan patrones de gráficos como estrategia de Forex.

Estrategia del patrón del gráfico de Forex

Los traders a menudo usan patrones de gráficos como estrategia de Forex.

El mercado de divisas tiene un comportamiento que muestra patrones. Los patrones de gráficos generalmente ocurren durante el cambio de tendencias o cuando las tendencias comienzan a formarse. Hay patrones conocidos como patrones de cabeza y hombro, patrones de triángulos, patrones envolventes, y más. Permítanos presentarle algunos de ellos, que le ayudará a identificar la tendencia del mercado y el comercio en consecuencia.

Patrones de gráficos en Forex

Hay varios métodos de negociación, cada uno de los cuales utiliza patrones de precios para encontrar puntos de entrada y niveles de . Los patrones de gráficos de Forex incluyen cabeza y hombros, así como triángulos, que proporcionan entradas, paradas y objetivos de beneficio in a form that can be easily seen.

Cabeza y hombros (H&S) patrón gráfico es bastante popular y fácil de detectar en el análisis técnico. El patrón muestra una línea de base con tres picos donde el pico medio es el pico más alto, ligeramente más pequeño a cada lado de la misma. Los comerciantes utilizan patrones de cabeza y hombros para predecir un movimiento alcista y bajista.

Cabeza y hombros forma es distintivo, patrón gráfico proporciona niveles importantes y fácilmente visibles - hombro izquierdo, cabeza, hombro derecho. El patrón de cabeza y hombros también puede ser inverso y se verá así y el patrón se llama Cabeza y hombros inversos.

- Triángulos entran en la categoría de los patrones de continuación, hay tres tipos diferentes ellos:

-

Triángulo ascendente - El patrón de triángulo ascendente en una tendencia alcista, fácil de reconocer, pero también es una señal de entrada o salida bastante fácil.

![Ascending Triangle Ascending Triangle]()

-

Triángulo descendente - El triángulo descendente es notable por sus tendencias bajistas y a menudo se piensa como una señal bajista.

![Descending triangle Descending triangle]()

-

Triángulo simétrico - Los triángulos simétricos, como patrones de continuación desarrollados en los mercados, no tienen rumbo. The market seems apathetic in its direction. The supply and demand, therefore, seem to be one and

the same.

![Symmetrical triangle Symmetrical triangle]()

-

Triángulo ascendente - El patrón de triángulo ascendente en una tendencia alcista, fácil de reconocer, pero también es una señal de entrada o salida bastante fácil.

Al comienzo de su formación, el triángulo se encuentra en su punto más amplio, ya que el mercado sigue operando, el rango de negociación se estrecha y el punto del triángulo se forma. Debido a que el triángulo se estrecha significa que ambos lados de compra y venta de interés está disminuyendo - la línea de suministro disminuye para satisfacer la demanda.

Comercio de patrones de gráficos

Los patrones de gráficos son ampliamente utilizados en el comercio mientras se realiza el análisis técnico. Estudiar estos patrones será útil para construir o utilizar como una estrategia comercial.

Taza y asa Una taza y asa es un patrón gráfico técnico que se asemeja a una taza y asa donde la taza tiene la forma de una "u" y la asa tiene una ligera deriva hacia abajo. Se parece a esto:

![Cup and Handle Cup and Handle]()

It is worth worth paying attention to the following when detecting cup and handle patterns:

- Longitud: Generalmente, las tazas con fondos en forma de "U" más largos proporcionan una señal más fuerte. Evite las tazas con fondos en "V" afilados.

- Profundidad: Idealmente, la taza no debe ser demasiado profunda. Evite asas que son demasiado profundas también, como asas deben formar en la mitad superior del patrón de la taza.

- Volumen: El volumen debe disminuir a medida que los precios bajen y permanecer por debajo de la media en la base del tazón; a continuación, debe aumentar cuando la acción comienza a hacer su movimiento más alto, de nuevo para probar el máximo anterior.

Bandera is a price pattern that moves in a shorter time frame against the prevailing price trend observed in a longer time frame on a price chart. Reminds the trader of the flag, hence the name. Flag patterns can be upward trending (bullish flag) or downward trending (bearish flag).

![Flag Chart Pattern Flag Chart Pattern]()

Nota: La bandera puede parecer similar a un patrón de cuña o un patrón de triángulo, es importante señalar que las cuñas son más estrechas que los banderines o triángulos.

- La tendencia precedente

- El canal de consolidación

- El patrón de volumen

- Una ruptura

- Una confirmación donde el precio se mueve en la misma dirección que la ruptura

- Cuñas forma como los movimientos de precios de un activo aprietan entre dos líneas de tendencia inclinadas. Hay dos tipos de cuña: subiendo y bajando.

![Wedge Chart Pattern Wedge Chart Pattern]()

- Las líneas de tendencia convergentes;

- Patrón de disminución del volumen a medida que avanza el precio a través de la pauta;

- Ruptura de una de las líneas de tendencia.

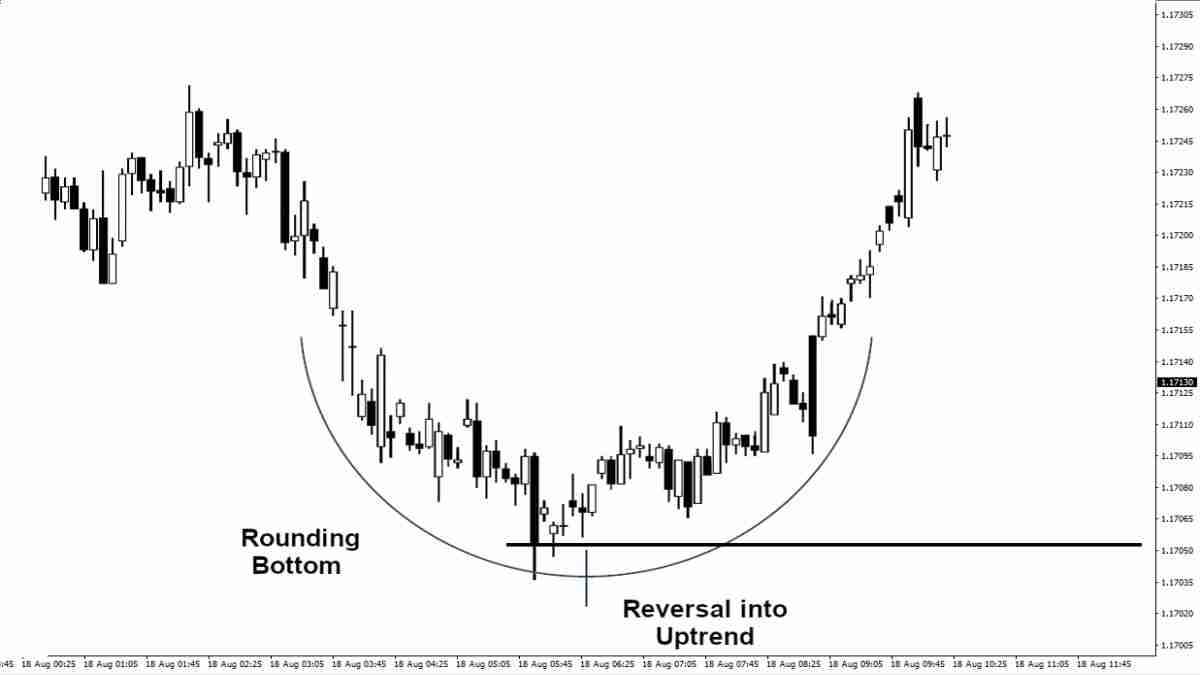

- Redondeo del fondo El patrón del gráfico se identifica mediante una serie de movimientos de precios que forman gráficamente la forma de una "U". Los fondos redondeados se encuentran al final de largas tendencias a

la baja y significan una reversión en los movimientos de precios a largo plazo. Puede llevar desde varias semanas hasta varios meses y ocurre con muy poca frecuencia.

![Rounding bottom Rounding bottom]()

- Doble techo es un patrón de inversión técnica bajista. Los traders usan doble top para resaltar las inversiones de tendencia. Normalmente, el precio de un activo experimentará un pico, antes de volver a un nivel de

soporte. Entonces subirá una vez más antes de retroceder más permanentemente contra la tendencia predominante.

![Double Top Pattern Double Top Pattern]()

Doble fondo los patrones son lo opuesto a los patrones de doble techo Los patrones de doble techo si se identifican correctamente son altamente efectivos. Sin embargo, si se interpretan incorrectamente. Por lo tanto, hay que tener mucho cuidado antes de sacar conclusiones precipitadas..

![Double Bottom Pattern Double Bottom Pattern]()

El doble fondo se parece a la letra "W". El mínimo tocado dos veces se considera un nivel de soporte.

Los patrones de bandera tienen cinco características principales:

Los patrones de cuña suelen caracterizarse por líneas de tendencia convergentes durante 10 a 50 períodos de negociación, lo que garantiza un buen historial para pronosticar la inversión de precios. Un patrón de cuña puede indicar reversiones alcistas o bajistas de precios. En cualquier caso, este patrón tiene tres características comunes:

Las dos formas del patrón de cuña son una cuña ascendente, que indica una inversión bajista o una cuña descendente, que indica una inversión alcista.

Resultado final de la estrategia de negociación de patrones de gráficos

Todos los patrones son indicadores técnicos útiles que pueden ayudar a los traders a entender cómo o por qué el precio de un activo se movió de cierta manera - y de qué manera podría moverse en el futuro. Esto se debe a que los patrones de gráficos pueden resaltar áreas de soporte y resistencia, lo último a su vez puede ayudar a un trader a decidir si debe abrir una posición larga o corta; o si debe cerrar sus posiciones abiertas en caso de una posible inversión de tendencia.

Estrategia Volumen Trading - Qué Significa Volumen

Puntos clave

- El número de acciones compradas y vendidas cada día en un instrumento financiero dado, conocido como volumen.

- El volumen debe ser considerado en relación con la historia reciente.

- Cuanto mayor sea el volumen durante un movimiento de precio, más significativo es el movimiento y viceversa - cuanto menor sea el volumen durante un movimiento de precio, menos significativo será el movimiento.

- Cuando los precios alcanzan nuevos máximos o no alcanzan mínimos y el volumen disminuye, es probable que se esté dando una reversión.

Estrategia de Trading por Volumen de Forex

Volumen Trading es el número de valores negociados durante un cierto tiempo. Cuanto mayor es el volumen, mayor es el grado de presión, que, dependiendo del número de matices, puede indicar el comienzo de una tendencia. El análisis de volumen puede ayudar a entender la fuerza en el aumento y la caída de las acciones individuales y los mercados en general.

Para determinar eso, los operadores deben mirar las barras de volumen de operaciones, presentadas en la parte inferior del gráfico. Cualquier movimiento de precio es más significativo si va acompañado de un volumen relativamente alto + un volumen débil. No todos los tipos de volumen pueden influir en el comercio, es el volumen de grandes cantidades de dinero que se negocia en el mismo día y afecta en gran medida al mercado.

Qué es el volumen Forex

El volumen de Forex es probablemente una de las herramientas más importantes que los operadores tienen a su disposición. El volumen en Forex se basa solo en el par individual en un intercambio determinado en ese momento. Por eso a veces se pasa por alto.

El número de acciones compradas y vendidas cada día en un instrumento financiero determinado, conocido como volumen. El volumen es una de las formas más precisas de medir el flujo de dinero. El indicador informa a los traders sobre la actividad del mercado y la liquidez, es decir, mayores volúmenes de negociación significan mayor liquidez.

En el gráfico anterior, que es el GBP/USD, el indicador de volumen pinta con bastante precisión incluso previendo la imagen del precio. Mediante el uso de indicadores de volumen, los comerciantes pueden ver si los eventos, como la publicación de datos económicos y las noticias de última hora, han influido en el mercado.

Nota: El volumen en general tiende a ser mayor cerca de los horarios de apertura y cierre del mercado y los lunes y viernes. Tiende a ser más baja a la hora del almuerzo y antes de las vacaciones.

Cómo negociar con el volumen

El volumen muestra cómo se mueve el mercado: cuanto más volumen, más fácil es decidir cuándo comprar o vender (el volumen no puede diferenciar entre mercados bajistas y alcistas). El volumen precede a la acción del precio, aquí hay algunos pasos generales a seguir antes de tomar decisiones comerciales.

1. Confirmación de tendencia

Los comerciantes necesitan un número cada vez mayor y un mayor entusiasmo para seguir subiendo los precios. El aumento del precio y la disminución del volumen pueden sugerir una falta de interés, esto podría ser una advertencia de una posible reversión. Una caída (o subida) de precios con poco volumen no es una señal fuerte. Una caída (o subida) de precios en un gran volumen es una señal más fuerte de que algo en la acción ha cambiado fundamentalmente..

2. Movimientos de agotamiento y volumen

En un mercado al alza o a la baja, vemos un agotamiento del movimiento típicamente, movimientos bruscos de precios, combinados con un fuerte aumento en el volumen, señalan el posible final de la tendencia..

3. Signos alcistas

El volumen puede ser útil para detectar señales alcistas. Por ejemplo, el volumen aumenta cuando el precio baja y luego el precio sube y baja de nuevo. Si el precio no cae por debajo del mínimo anterior cuando retrocede, y el volumen disminuye durante la segunda caída, entonces esto generalmente se interpreta como una señal alcista.

4. Reversiones de volumen y precios

Si, después de un movimiento prolongado de precios hacia arriba o hacia abajo, el precio comienza a fluctuar con poco movimiento de precio y gran volumen, esto puede indicar una reversión y los precios cambiarán de dirección..

5.Volumen y rupturas frente a rupturas falsas

En la ruptura inicial de un rango u otro patrón gráfico, un aumento en el volumen indica fuerza en el movimiento. Un pequeño cambio en el volumen o una disminución del volumen en una ruptura habla de falta de interés: mayor probabilidad de una ruptura falsa.

6. Historial de volumen

El volumen debe considerarse en relación con la historia reciente. Comparar el volumen de hoy con el de hace 50 años podría proporcionar datos irrelevantes. Cuanto más recientes sean los conjuntos de datos, es probable que los resultados sean más relevantes.

Conclusión sobre la estrategia de comercio de volumen

El volumen es una herramienta útil para estudiar tendencias y hay muchas formas de utilizarlo. Las pautas básicas se pueden utilizar para medir la fuerza o la debilidad del mercado y para probar si el volumen confirma el movimiento del precio o indica una reversión inminente. Los indicadores basados en el volumen a veces se utilizan para ayudar a la toma de decisiones.

Estrategia de Análisis de Múltiplies períodos

Puntos clave

- El análisis de múltiples marcos de tiempo implica monitorear el mismo par de divisas en diferentes frecuencias.

- Cada marco temporal tiene sus beneficios.

- La metodología detrás del uso de múltiples marcos de tiempo es que los comerciantes pueden empezar a construir una imagen más clara de la acción de precios y la historia de análisis técnico.

Estrategia de negociación de múltiples marcos

Los traders a menudo usan patrones de gráficos como estrategia de Forex.

La estrategia de trading de múltiples marcos temporales es una estrategia de trading de Forex que funciona siguiendo un solo par de divisas en diferentes marcos temporales. Siguiendo el gráfico de precios, los operadores pueden ver los máximos y mínimos y establecer la tendencia general y temporal. Sin embargo, al mirar los diferentes marcos de tiempo, los comerciantes pueden ver cambios y patrones que no pudieron detectar usando un solo marco de tiempo..

Cada período de tiempo tiene sus beneficios. Los marcos de tiempo prolongados permiten a los operadores comprender el panorama general e identificar la tendencia general. Los marcos de tiempo promedio presentan la tendencia a corto plazo y muestran a los operadores lo que está sucediendo en el mercado en este momento. Los períodos de tiempo cortos son la forma que tienen los comerciantes de reconocer la ventana exacta en la que deben realizar su movimiento.

Análisis de tiempo múltiple

El análisis de múltiples marcos de tiempo implica monitorear el mismo par de divisas en diferentes frecuencias.No existe un límite real sobre la cantidad de frecuencias que se pueden monitorear, pero existen pautas generales que la mayoría de los comerciantes practican. Por lo tanto, por lo general los comerciantes utilizan tres períodos diferentes; suficiente para tener una lectura en el mercado. Si se utiliza más podría resultar en información redundante y si menos podría no ser suficiente información.

Es importante elegir los marcos de tiempo correctos al seleccionar el rango de tres períodos, por ejemplo, si un operador a largo plazo que mantiene la posición durante meses decide elegir una combinación de marco de tiempo de 15 a 60 minutos, probablemente no le dirá nada al operador..

Marco de tiempo de largo plazo - Cuando se utiliza este método de estudio de los carros, es mejor hacerlo con un marco de tiempo a largo plazo y trabajar hasta las frecuencias más determinadas. Cuando un comerciante comienza con un marco de tiempo a largo plazo, podrá establecer una tendencia general y dominante..

En los mercados de divisas, donde los marcos de tiempo a largo plazo son diarios, semanales o mensuales, los factores fundamentales tienen un impacto significativo en la dirección del movimiento. Es por eso que los operadores deben monitorear las principales tendencias económicas al seguir la tendencia general en este marco de tiempo para comprender mejor la dirección en la acción del precio. Sin embargo, esta dinámica tiende a cambiar con poca frecuencia, por lo que los operadores solo necesitarán verificarla ocasionalmente.

Otra cosa que los comerciantes deben tener en cuenta es la tasa de interés. Este es un reflejo de la salud de la economía. En la mayoría de los casos, el capital fluirá hacia la divisa de tasa más alta en el par, ya que esto equivale a un mayor retorno de la inversión.

Marco de tiempo de mediano plazo - la más versátil de las tres frecuencias porque es en este nivel donde los comerciantes pueden hacerse una idea de los plazos a corto y largo plazo. Este nivel debe ser el gráfico seguido con más frecuencia al planificar una operación mientras la operación está activa y cuando la posición se acerca a su objetivo de ganancias o stop-loss.

Marco de tiempo a corto plazo las transacciones deben realizarse en un plazo de tiempo a corto plazo. A medida que las oscilaciones más pequeñas en la acción del precio se vuelven más claras, el operador podrá elegir la mejor entrada para una posición ya determinada por los gráficos de mayor frecuencia.

En los períodos de tiempo a corto plazo, los fundamentos también juegan un papel, pero de una manera diferente a como lo hacen para el período de tiempo más alto. Cuanto más detallado sea este marco de tiempo más bajo, más fuerte parecerá la reacción a los indicadores económicos. Estos movimientos espasmódicos suelen ser de muy corta duración y, por lo tanto, a veces se describen como ruido. Sin embargo, los comerciantes a menudo evitan realizar estos intercambios.

Operar en múltiples marcos de tiempo

Cuando los tres marcos de tiempo se combinan y analizan correctamente en el orden correcto, aumentarán las posibilidades de éxito. La realización de este análisis en profundidad de tres niveles fomenta el comercio de grandes tendencias. Esto por sí solo reduce el riesgo, ya que existe una mayor probabilidad de que la acción del precio continúe eventualmente en la dirección de una tendencia más larga. Aplicando esta teoría, el nivel de confianza en una operación debe medirse por cómo coincide el marco de tiempo.

Por ejemplo, si la tendencia más grande es una tendencia alcista (perdón por la redundancia) pero las tendencias a mediano y corto plazo se dirigen a la baja, se deben tomar posiciones cortas con objetivos de ganancias razonables y paradas. Un operador probablemente debería esperar hasta que una onda bajista se agote en los gráficos de frecuencia más baja y buscar ir en largo a un buen nivel cuando los tres marcos de tiempo se alineen una vez más.

El uso de múltiples marcos de tiempo al analizar las operaciones ayuda a identificar líneas de soporte y resistencia, lo que a su vez ayuda a encontrar niveles sólidos de entrada y salida..

Metodología de negociación de plazos múltiples

La metodología de negociación de múltiples marcos de tiempo es sencilla, los operadores solo deben centrarse en tres pasos:

- Observe la acción y la estructura del precio: máximos y mínimos, básicamente encontrando la tendencia.

- Dibuje los niveles de retroceso de Fibonacci entre máximos y mínimos para encontrar niveles de soporte y resistencia.

- Ingrese operaciones en la dirección de la tendencia en soporte y resistencia cuando obtenga una señal de compra o venta.

La metodología detrás del uso de múltiples marcos de tiempo es que los operadores pueden comenzar a construir una imagen más clara de la acción del precio y la historia del análisis técnico.:

- Primero hay que mirar el marco de tiempo a largo plazo, para establecer la tendencia dominante.

- Luego, aumente la granularidad del mismo gráfico al marco de tiempo intermedio: los movimientos más pequeños dentro de la tendencia más amplia se vuelven visibles

- Y, por último, ejecute operaciones en el marco de tiempo a corto plazo.

Conclusión sobre la estrategia comercial de múltiples marcos de tiempo

El uso de análisis de múltiples marcos de tiempo puede ser fundamental para hacer una operación exitosa. A partir de este artículo, debería poder deducir lo importante que puede ser el análisis de múltiples marcos de tiempo. Es una forma sencilla de garantizar que una posición se beneficie de la dirección de la tendencia subyacente..

Estrategia en la base del Análisis Fundamental

Puntos clave

- El objetivo fundamental del análisis es calcular el precio justo de mercado de un valor, que el comerciante puede comparar con el precio actual para ver si el valor está infravalorado o sobrevalorado.

- El análisis fundamental en forex incluye las condiciones económicas que pueden afectar la moneda nacional.

- Existen varios indicadores importantes que deben vigilarse al realizar análisis fundamentales.

Estrategia de análisis fundamental

Análisis fundamental es un método para medir el valor de un valor mediante el análisis de factores económicos y financieros relacionados, como la macroeconomía de un país, la eficacia de la gestión de la empresa, etc. Estrategia de análisis fundamental básicamente a través de este análisis trader estudia cualquier cosa que pueda influir en el valor de la seguridad.

El análisis fundamental se utiliza para identificar si la seguridad se valora correctamente dentro del mercado más amplio, se hace desde una perspectiva macro y micro. El análisis comienza primero desde una perspectiva macro, pero luego se traslada al rendimiento específico de la empresa (micro).

Los datos pueden obtenerse de registros públicos. Un comerciante, al evaluar acciones, debe buscar ingresos, ganancias, crecimiento futuro, rendimiento del patrimonio neto, márgenes de beneficio, etc..

Si el análisis muestra que el valor de las acciones es significativamente inferior al precio de mercado actual, entonces la señal es comprar. Y viceversa, si el análisis fundamental muestra que el valor de las acciones es significativamente más alto que el el precio de mercado actual, entonces la señal es vender.

La estrategia de análisis fundamental puede clasificarse en dos grupos:

- Cuantitativo - información que se puede mostrar en números e importes. Son las características mensurables de un negocio, como ingresos, beneficios, activos, y más.

- Cuantitativo - la naturaleza de la información, más que su cantidad. Podrían incluir la calidad de los ejecutivos clave de una empresa, su reconocimiento de marca, patentes y tecnología patentada.

Generalmente se utilizan métodos cuantitativos y cualitativos en la mezcla, al realizar análisis fundamentales.

Análisis Fundamental Estrategia Forex

Los traders que operan en Forex también usan análisis fundamentales. Mintras análisis fundamental se trata de considerar el valor intrínseco de una inversión, su aplicación en Forex incluirá considerar las condiciones económicas que pueden afectar a la moneda nacional.

Aquí están algunos de los principales factores fundamentales que juegan un papel en el movimiento de una moneda.

- Indicadores económicos -Los indicadores económicos son informes publicados por el gobierno o una organización privada que detallan el desempeño económico de un país. Trader encontrará aquí las tasas de desempleo y los números, estadísticas de vivienda, inflación, etc.

- GDP - es una medida de la economía de un país, y representa el valor total de mercado de todos los bienes y servicios producidos en un país durante un año determinado.

- Venta al por menor -mide los ingresos totales de todas las tiendas minoristas de un país determinado. El informe de ventas al por menor se puede comparar con el rendimiento comercial de una empresa que cotiza en bolsa. ¿Qué puede ayudar mejor al comerciante a comprender mejor la situación del mercado.

- Producción industrial - Los comerciantes suelen buscar la producción de servicios públicos, que puede ser extremadamente volátil, ya que la industria de servicios públicos, a su vez, depende en gran medida de las condiciones meteorológicas y de la demanda de comercio y energía.

- Índice de precios al consumidor - mide el cambio en los precios de los bienes de consumo en más de 200 categorías diferentes, en comparación con las exportaciones de una nación, se puede utilizar para ver si un país está ganando o perdiendo dinero en su productos y servicios.

Hay tres indicadores principales que deben observarse de cerca al aplicar las estrategias de análisis fundamentales.

Índice de Gestores de Compras (PMI) - es un índice de la dirección predominante de las tendencias económicas en los sectores manufacturero y de servicios. PMI se utiliza para proporcionar información sobre negocios actuales y futuros condiciones a los responsables de la toma de decisiones de la empresa, analistas e inversores.

MI se publica una vez al mes y contiene 19 encuestas de empresas de industrias primarias. PMI se basa en cinco áreas de estudio principales, que contienen preguntas sobre las condiciones y los cambios empresariales, ya sea mejorando, sin cambios, o deteriorado.

- Nuevos pedidos

- Niveles de inventario

- Producción

- Entregas de proveedores

- Empleo

El número de PMI se extiende de 0 a 100. cuando el PMI está por encima de 50, representa una expansión en comparación con el mes anterior. Cuando el PMI está por debajo de 50, representa una contracción, y cuando es de 50, significa que no hay cambios.

La fórmula se ve así, muy simple:

PMI = (P1 * 1) + (P2 * 0.5) + (P3 * 0)Donde:

P1 = porcentaje de respuestas que comunican una mejora

P2 = porcentaje de respuestas que informan de cambios

P3 = porcentaje de respuestas que comunican un deterioroLos operadores pueden utilizar el SEP, ya que es un indicador líder de las condiciones económicas. La dirección de la tendencia en el SEP tiende a preceder a los cambios en la tendencia de las principales estimaciones de la actividad económica y la producción. Pagar cerca la atención al PMI puede producir una prospectiva rentable en el desarrollo de las tendencias de la economía en general.

Índice de precios de producción (PPI) - es una medida de la inflación basada en los costes de los insumos para los productores. Mide los movimientos de precios desde el punto de vista del vendedor.

Hay tres áreas de clasificación PPI:

- industria

- Materia prima

- Demanda final e intermedia basada en los productos básicos

La medida de PPI comienza con el número 100 y luego y cuando la producción aumenta o disminuye, los movimientos se pueden comparar con el número inicial (100).

F.e. producción de otomana tiene un PPI de 108 para el mes de marzo. El 108 indica que le costó a la industria manufacturera otomana un 8% más producir otomano en marzo que en febrero..

Índice de costes del empleo (ICE) - es una serie económica trimestral que detalla el crecimiento de la remuneración total de los empleados. Rastrea el movimiento en el costo del trabajo, medido por los salarios y beneficios, en todos los niveles de una empresa.

El índice tiene una ponderación base de 100.

Así que la tendencia al alza la mayor parte del tiempo representa una economía fuerte y en crecimiento; los empleadores están transmitiendo beneficios a sus empleados a través de salarios y beneficios. Los traders usan este indicador para ideas inflacionarias, ya que los salarios representan una gran parte del coste total para que una empresa produzca un producto o preste un servicio en el mercado.

Ventajas y desventajas de la ICE

Ventajas de la ICE

- El ECI calcula el conjunto total de los costos de los empleados a las empresas, no sólo los salarios - seguro de salud, pensiones y planes de prestaciones por muerte, y bonificaciones.

- Las tasas de cambio se muestran a partir del trimestre anterior y sobre una base de año a año.

Desventajas de la ICE

- Los datos sólo se publican trimestralmente y con un ligero solapamiento, cubriendo un período de medio mes.