- Formation

- Stratégies de Trading Forex

Stratégies de Trading Forex

Qu'est-ce que la stratégie de trading Forex

Dans un marché très volatil où les prix évoluent rapidement, les traders ont un besoin urgent de quelque chose de tangible sur lequel s'appuyer, voici les stratégies de trading forex. La stratégie de trading Forex est une technique utilisée par les traders forex pour aider à décider d'acheter ou de vendre une paire de devises à un moment donné.

Les stratégies de trading Forex peuvent être basées sur une analyse technique, une analyse fondamentale ou les deux. Les stratégies s'appuient généralement sur des signaux de trading, qui sont par essence des déclencheurs d'actions. Il existe des stratégies de trading forex bien connues qui peuvent être facilement trouvées ou les traders eux-mêmes peuvent construire leurs propres. Vous pouvez également être intéressé par l'un des instruments de trading les plus populaires - le trading de crypto-monnaie. Pour améliorer vos connaissances sur le trading de crypto, vous pouvez apprendre des stratégies de trading crypto.

Les Stratégies de Trading

Swing trading

Cette stratégie est une stratégie de trading à long terme, lorsque les transactions sont maintenues ouvertes de quelques jours à, parfois, plusieurs semaines. L'essence de la stratégie de swing trading est de profiter des grandes fluctuations du marché "swings".

L'analyse fondamentale joue un rôle important sur des périodes plus longues. Les mouvements directionnels forts sont souvent déclenchés par des nouvelles importantes ou inattendues du marché, telles que les comptes de résultat d'entreprise ou les réunions de la banque centrale, ce qui signifie que les traders swing doivent être conscients des fondamentaux du marché.

Il existe des moyens de développer un plan de trading fiable. Voici les techniques de swing trading les plus courantes que nous aimerions partager avec vous.

Prévisualisations Tactiques de Swing Trading

- Croisements de moyenne mobile - Lorsque la MA à court terme passe au-dessus de la MA à long terme, c'est un signal d'achat, car cela indique que la tendance est à la hausse. C'est ce qu'on appelle une "croix d'or".

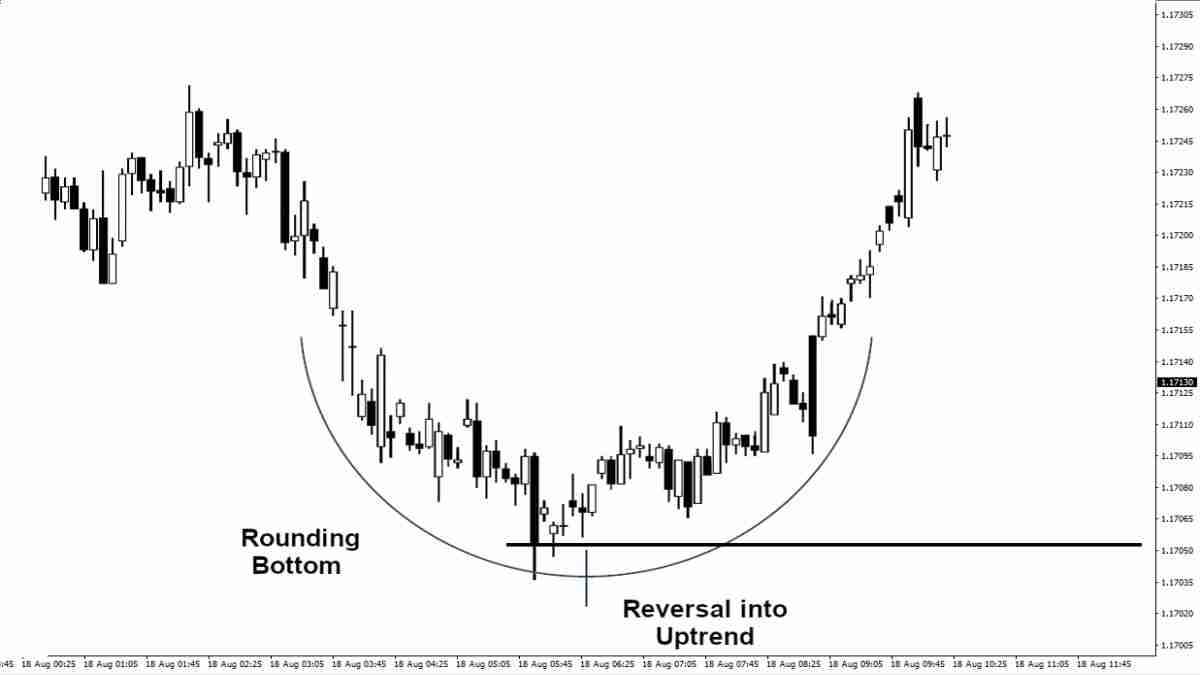

- Modèle coupe et poignée - Une tasse et une anse est un motif graphique technique qui ressemble à une tasse et une anse où la tasse a la forme d'un « u » et la poignée a une légère dérive vers le bas. Une tasse et une poignée sont considérées comme un signal haussier prolongeant une tendance haussière et sont utilisées pour repérer les opportunités d'achat.

- Modèle tête et épaules - Le modèle tête et épaules est un indicateur technique avec un modèle graphique décrit par trois pics, les deux extérieurs sont proches en hauteur et le milieu est le plus haut. Le modèle en tête et épaules décrit une formation graphique spécifique qui prédit un renversement de tendance haussière à baissière.

- Drapeaux - Les drapeaux sont des zones de consolidation étroite dans l'action des prix montrant un mouvement de contre-tendance qui suit directement après un brusque mouvement directionnel des prix. Le modèle se compose généralement de cinq à vingt barres de prix. Les modèles de drapeau peuvent être soit à la hausse (drapeau haussier) soit à la baisse (drapeau baissier).

- Triangles - Le triangle est un modèle de graphique, représenté par des lignes de tendance au long de une gamme de prix convergeant, ce qui implique une pause dans la tendance dominante. Les analystes techniques classent les triangles comme des modèles de continuation.

Chandeliers de retournement de clé

Chandeliers de retournement de clé, aussi bien, peut être utilisé pour compléter les tactiques de base pour une exécution plus précise. Le retournement de clé est un modèle de trading d'une journée qui peut signaler le renversement d'une tendance. D'autres noms fréquemment utilisés pour le retournement de clé incluent « retournement d'un jour » et « jour de retournement ».

Stratégies de trading Forex qui fonctionnent

Il existe de nombreuses stratégies de trading Forex en circulation dans le trading et parfois, il peut être difficile de savoir laquelle choisir. Lequel fonctionne ? Ci-dessous, nous partagerons avec vous les plus réussies.

Ce sont des stratégies de trading qui fonctionnent bien pendant les exécutions de trading Forex.

Scalping la stratégie de trading est très populaire dans le trading Forex. Les scalpers se concentrent sur la réalisation de bénéfices sur de petits mouvements qui se produisent fréquemment et favorisent les marchés qui ne sont pas sujets à des mouvements de prix soudains. La stratégie consiste à ouvrir un grand nombre de transactions dans le but d'apporter de petits bénéfices pour chacune. L'inconvénient du scalping est que les traders ne peuvent pas se permettre de rester dans un trade trop longtemps, de plus, le scalping prend beaucoup de temps et d'attention pour trouver de nouvelles opportunités de trading.

Par exemple, un trader scalpe pour profiter des mouvements de prix pour Adidas AG Stock trading pour 318 $. Le trader achètera et vendra une énorme quantité d'actions Adidas AG, disons 100 000, et les vendra lors de mouvements de prix de petites quantités. Les augmentations de prix peuvent être aussi basses que 0,05 $ ou moins, ce qui permet de réaliser de petits bénéfices sur chaque action, mais comme l'achat et la vente se font en vrac, les bénéfices pourraient être assez solides.

Stratégie de day trading se réfère à la négociation pendant le jour de bourse. Assez simple - toutes les transactions doivent s'ouvrir et se fermer pendant la journée de négociation. La stratégie de day trading est applicable sur tous les marchés, bien qu'elle soit davantage utilisée dans le trading de devises. Lors de l'exécution de la stratégie de day trading, le trader surveille et gère les trades ouverts du marché tout au long de la journée.

Notez que laisser des positions ouvertes du jour au lendemain sera chargé de perte d'argent.Ce type de stratégie est souvent basé sur l'actualité, des événements spécifiquement programmés - actualités économiques, statistiques, élections, taux d'intérêt. Fondamentalement, l'un des moyens d'exécuter cette stratégie est de prêter une attention particulière aux nouvelles qui peuvent affecter les devises et d'agir en conséquence. C'est pourquoi le plus souvent les day traders négocient plus activement le matin, car la plupart des nouvelles sont publiées à ce moment-là.

Il y a quelques règles non écrites que les day traders doivent suivre pour s'assurer contre les risques:

- Les day traders suivent une règle d'un pour cent - ne mettez jamais plus de 1% du capital ou du compte de trading dans une seule transaction. Si un trader a 10 000 $ sur un compte de trading, la position sur un instrument donné ne doit pas dépasser 100 $.

- Définir des points de stop loss et de take profit - est le prix auquel un trader vendra une action et subira une perte sur le trade (cela se produit lorsque le commerce ne se déroule pas comme prévu, d'une certaine manière, c'est une approche de réduction des pertes).

- Définition du point de Take-profit est le prix auquel un trader vendra une action et prendre un profit sur le trade.

Trading de position est une stratégie à long terme, certains l'appellent stratégie “buy and hold”. Pendant la stratégie de trading de position, les traders utilisent généralement des graphiques à long terme, du quotidien au mensuel, et avec une combinaison d'autres méthodes, établissent la tendance du marché actuel. Ce type de trading dure de quelques jours à plusieurs semaines ou plus. L'idée principale de la stratégie de trading de position est de déterminer la direction du marché et d'utiliser.

Les fluctuations mineures du marché ne sont pas considérées importantes car ils ne créent pas de tendances, donc aucun impact sur la stratégie de trading de position, contrairement au Scalping où toute la stratégie est basée sur celui-ci. Étant donné que la stratégie de trading de position s'appuie sur une analyse fondamentale, il est raisonnable de surveiller les politiques monétaires des banques centrales, les développements politiques ainsi que les indicateurs techniques à long terme et l'environnement macroéconomique.

Stratégies de Trading Forex basées sur l'Analyse Forex

Probablement la majeure partie des stratégies de trading Forex est basée sur les principaux types d'analyse de marché Forex utilisé pour comprendre le mouvement du marché des changes Forex. Ces méthodes principales d'analyse comprennent l'analyse technique, l'analyse fondamentale et le sentiment du marché.

Chacune des méthodes d'analyse susmentionnées est utilisée d'une certaine manière pour identifier la tendance du marché et faire des prédictions raisonnables sur le comportement futur du marché. Si dans l'analyse technique les traders traitent principalement des graphiques et des outils techniques différents pour révéler l'état passé, présent et futur des prix des devises, dans l’analyse fondamentale l'importance est accordée aux facteurs macro-économiques et politiques qui peuvent influencer directement le marché des changes. Une approche tout à fait différente de la tendance du marché est fournie par le sentiment du marché, qui est basé sur l'attitude et les opinions des traders. Ci-dessous vous pouvez lire en détail chaque méthode d'analyse.

Analyse Technique Forex - Stratégie de Trading Forex

Stratégie d'analyse technique

L'analyse technique est l'outil le plus utile sur lequel un trader peut s'appuyer. Il aide à prédire les mouvements de prix en examinant les données historiques - ce qui est le plus susceptible de se produire sur la base des informations passées. Cependant, la grande majorité des investisseurs utilisent à la fois l'analyse technique et fondamentale pour prendre des décisions.

Avant de plonger dans les stratégies d'analyse technique, il y a encore une chose que les traders font habituellement - il y a généralement deux manières différentes d'aborder l'analyse technique : l'approche descendante et l'approche ascendante. Fondamentalement, l'approche descendante est d'abord une analyse macroéconomique puis un accent sur les titres individuels. L'approche ascendante se concentre sur des actions individuelles plutôt que sur une perspective macroéconomique.

Stratégies d'analyse technique Forex

La première stratégie la plus importante à garder à l'esprit lors du choix d'une stratégie d'analyse technique Forex - suivre un seul système tout le temps ne suffit pas pour un trade réussi.

- Stratégie de trading de tendance Forex - Comme dans tout autre domaine, la tendance est la direction dans laquelle le marché évolue. Le marché des changes n'évolue pas en ligne droite, mais plutôt par vagues successives avec des pics clairs ou des hauts et des bas.

- Stratégie de trading de gamme Forex - est généralement associé à un manque de direction du marché et est utilisé lorsqu'il n'y a pas de tendance, il peut être mis en œuvre à tout moment, mais la stratégie, encore

une fois, est plus utile dans les cas où le marché manque de direction. Il existe également différents types de gammes derrière la stratégie, les voici:

- Range rectangulaire - le prix d'un titre se négocie dans une fourchette limitée où les niveaux de résistance et de support sont parallèles les uns aux autres, ressemblant à la forme d'un rectangle. Ce modèle a des avantages et des désavantages: Avantages - les fourchettes rectangulaires indiquent une période de consolidation et ont tendance à avoir des délais plus courts que les autres types de fourchettes, ce qui peut conduire à des opportunités de trading plus rapides. Désavantages - ces fourchettes peuvent être déroutantes pour les traders qui ne recherchent pas de modèles à long terme pouvant influencer la formation du rectangle.

Range diagonal - le prix descend ou monte via un canal de tendance en pente, ce canal ne peut pas être rectangulaire, s'élargissant ou se rétrécissant. Ce modèle a aussi des avantages et des désavantages:

Avantages - avec des fourchettes diagonales, les ruptures ont tendance à se produire du côté opposé du mouvement de tendance, ce qui donne aux traders un avantage pour anticiper les ruptures et réaliser un profit.

Désavantages - bien que de nombreuses rupture de gamme diagonale aient lieu relativement rapidement, certains peuvent prendre des mois ou des années à se développer, ce qui rend difficile pour les traders de prendre des décisions en fonction du moment où ils s'attendent à ce qu'une rupture se produise.

- Ranges de continuation - est un modèle graphique qui se déroule dans une tendance. Avantages - les plages de continuation peuvent se produire fréquemment au milieu des tendances en cours, et ils mènent souvent à une rupture rapide, qui a rapporté rapidement des bénéfices. Désavantages - parce que les modèles de continuation ont lieu dans d'autres tendances, il y a une complexité supplémentaire à évaluer ces transactions, cela rend les plages de continuation un peu délicates, en particulier pour les traders débutants.

- Ranges irrégulières - Dans une fourchette irrégulière, la détermination des zones de support et de résistance peut être difficile, mais possible. Avantages - les ranges irréguliers peuvent être une excellente opportunité de trading pour les traders capables d'identifier les lignes de résistance qui composent ces ranges. Désavantages - la complexité des fourchettes irrégulières oblige souvent les traders à utiliser des outils d'analyse supplémentaires pour identifier ces fourchettes et les ruptures potentielles.

Guide de stratégie de trading de support et de résistance - Le support et la résistance font référence au prix au-delà duquel l'action n'a pas tendance à baisser ou à augmenter. Les niveaux sont utilisés pour déterminer dans quelle direction trader et à quel niveau de prix les traders doivent entrer ou sortir de positions. Afin de saisir le cœur de la stratégie de trading de support et de résistance, les traders doivent comprendre ce qu'est un niveau horizontal.

- Niveaux d'assistance - représente le prix le plus bas auquel les actions ont tendance à se négocier.

- Niveau de résistance - représente le prix le plus élevé auquel les actions ont tendance à se négocier.

Ces termes sont utilisés pour désigner les niveaux de prix sur les graphiques qui ont tendance à agir comme des barrières, empêchant le prix d'un actif d'être poussé dans une certaine direction. La formation de la ligne de support est soumise aux lois de l'offre et de la demande - lorsque le cours de l'action baisse, la demande augmente, ainsi la ligne de support se forme, la même chose se produit avec la ligne de résistance uniquement vice-versa.

Lorsque la zone de support ou de résistance est identifiée, ces niveaux de prix peuvent servir de points d'entrée ou de sortie potentiels car, lorsqu'un prix atteint un point de support ou de résistance, il fera l'une des deux choses suivantes : rebondir loin du niveau de support ou de résistance, ou violer le niveau de prix et continuer dans sa direction, jusqu'à ce qu'il atteigne le prochain niveau de support ou de résistance.

Les stratégies de trading des graphiques Forex - sont développées sur l'analyse des modèles de graphiques. L'analyse des graphiques donne aux traders la possibilité d'examiner les données historiques, de voir les tendances globales des mouvements de prix, de repérer les mêmes modèles au fil du temps, etc. En fonction des informations que le trader recherche et a sous la main, il /elle peut choisir le graphique le plus pratique pour l'analyse.

Il existe certains types de graphiques : le graphique à barres, le graphique en ligne, le graphique en chandeliers et le graphique de points et de figures. En utilisant les modèles de graphiques techniques suivants, les traders peuvent prendre des décisions de trading plus précises:

Modèles de continuation - modèle de prix qui dénote une interruption temporaire d'une tendance existante.

- Fanions - la caractéristique clé des fanions est que les lignes de tendance se déplacent dans deux directions - l'une sera une ligne de tendance à la baisse et l'autre une ligne de tendance à la hausse. Les deux lignes de tendance finissent par se rejoindre et cela représente un signal pour trader.

- Drapeaux - sont construit à partir de deux lignes de tendance parallèles qui peuvent s'incliner vers le haut, vers le bas ou latéralement - un drapeau qui a une pente ascendante apparaît comme une pause dans une baisse, un drapeau avec un biais baissier montre une rupture pendant un marché à tendance haussière.

Biseaux - utilisent deux lignes de tendance convergentes - un biseau est caractérisé par deux lignes de tendance se déplaçant dans la même direction, vers le haut ou vers le bas.

Un biseau incliné vers le bas représente une pause pendant une tendance haussière, un biseau incliné vers le haut montre une interruption temporaire lors d'un marché baissier. Le volume se rétrécit généralement pendant la formation du motif, seulement pour augmenter une fois que le prix se rompe au-dessus ou en dessous de la configuration en coin.

Triangles - sont les modèles de graphiques les plus populaires parmi d'autres utilisés dans l'analyse technique car ils se produisent plus fréquemment par rapport à d'autres modèles.

Il existe 3 types de triangles les plus courants - les triangles symétriques (se produisent lorsque deux lignes de tendance convergent l'une vers l'autre et signalent uniquement qu'une rupture est susceptible de se produire - pas la direction), des triangles ascendants (caractérisés par une ligne de tendance supérieure plate et une ligne de tendance inférieure ascendante et suggèrent qu'une rupture à la hausse est probable), et triangles descendants (ont une ligne de tendance inférieure plate et une ligne de tendance supérieure descendante qui suggère qu'une rupture à la baisse est susceptible de se produire). Ces schémas graphiques peuvent durer de quelques semaines à plusieurs mois.

- Tasse et poignées - est un modèle de continuation haussier où une tendance à la hausse s'est arrêtée, mais se poursuivra lorsque le modèle sera établi. Vient d'abord la forme en "V" avec des hauteurs égales des deux côtés de la tasse, puis la "poignée" dans une tendance plus établie - modèle plus plat et restreint avec une augmentation plus lente.

- Figures de Retournement - le modèle de prix qui signale un changement dans la tendance dominante est connu sous le nom de figure de Retournement.

- Tête-Épaule - les modèles peuvent apparaître aux sommets ou aux creux du marché sous la forme d'une série de trois poussées : un premier pic suivi d'un deuxième et plus grand et puis une troisième poussée qui imite la première.

- Double Sommet - où le marché a fait deux tentatives infructueuses pour franchir un niveau de support ou de résistance, agit de la même manière que le double fond et peut être un signal de trading puissant pour un renversement de tendance. Les modèles se forment lorsqu'un prix teste le même niveau de support ou de résistance trois fois et est incapable de franchir.

- Écarts - se produisent lorsqu'il y a un espace vide entre deux périodes de négociation qui est causé par une augmentation ou une diminution significative du prix.

Stratégie de trading en volume sur le Forex - Volume Trading est le nombre de titres négociés pendant un certain temps. Plus le volume est élevé, plus le degré de pression est élevé, ce qui, selon le nombre de nuances, peut indiquer le début d'une tendance. L'analyse des volumes peut aider à comprendre la force de la hausse et de la baisse des actions individuelles et des marchés en général.

Pour le déterminer, les traders doivent regarder les barres de volume de trading, présentées au bas du graphique. Tout mouvement de prix est plus important s'il s'accompagne d'un volume relativement élevé + un volume faible. Tous les types de volume ne peuvent pas influencer le trade c'est le volume de grosses sommes d'argent qui sont échangées le même jour et qui affecte grandement le marché.

Il y a quelques étapes générales à suivre avant de prendre des décisions de trading.

- Confirmation de tendance - les traders ont besoin d'un nombre croissant et d'un enthousiasme croissant afin de continuer à pousser les prix plus haut . L'augmentation du prix et la diminution du volume pourraient suggérer un manque d'intérêt, cela pourrait être un avertissement d'un inversion potentiel. Une baisse (ou une hausse) de prix sur peu de volume n'est pas un signal fort. Une baisse (ou une hausse) de prix sur un volume important est un signal plus fort que quelque chose dans le stock a fondamentalement changé.

- Mouvements d'épuisement et Volume - dans un marché en hausse ou en baisse, nous voyons généralement un épuisement des mouvements, des mouvements de prix brusques, combinés à une forte augmentation du volume, signalent la fin potentielle de la tendance.

- Signes haussiers - Le volume peut être utile pour repérer les signes haussiers. Par exemple, le volume augmente lorsque le prix baisse, puis le prix monte puis descend à nouveau. Si le prix ne tombe pas en dessous du plus bas précédent lorsqu'il recule et que le volume diminue au cours de la deuxième baisse, cela est généralement interprété comme un signe haussier.

- Retournement de volume et de prix - Si, après une hausse ou une baisse prolongée des prix, le prix commence à fluctuer avec peu de mouvement de prix et un volume important, cela peut indiquer un renversement et les prix changeront de direction.

- Volume et ruptures vs. Fausses ruptures - Lors de la rupture initiale d'un range ou d'un autre modèle de graphique, une augmentation du volume indique la force du mouvement. Un petit changement de volume ou un volume en baisse lors d'une rupture témoigne d'un manque d'intérêt - une probabilité plus élevée de fausse rupture.

- Historique des volumes - Le volume doit être examiné par rapport à l'historique récente. Comparant le volume d'aujourd'hui à il y a 50 ans pourrait fournir des données non pertinentes. Plus les ensembles de données sont récents, plus les résultats sont susceptibles d'être pertinents.

- Stratégie d'analyse de périodes multiples - analyser le cours du titre sur différentes périodes et détecter les « cercles de trading », c'est-à-dire découvrir des schémas répétitifs et en profiter. Cela pourrait être fait sur des échelles de périodes plus ou moins longues. Le processus commence par la détermination exacte de l'orientation du marché sur des périodes plus longues, puis descend vers des périodes plus courtes - par ex. graphiques de 5 minutes.

- Indicateurs techniques dans les stratégies de trading Forex - sont basés sur des signaux de modèles formés par le prix, le volume et l'intérêt ouvert d'un titre. L'analyse technique est un trading qui aide à évaluer

les investissements et à identifier les opportunités de trading en analysant les tendances statistiques recueillies à partir de l'activité de trading. Il existe deux types de base d'indicateurs techniques.

-

Superpositions (sont appliqués sur les prix du graphique des changes)

- Moyenne Mobile - la raison du calcul de la moyenne mobile d'une action est d'aider à lisser les données de prix en créant un prix moyen constamment mis à jour. Aléatoire, les fluctuations à court terme du prix d'une action sur une période donnée sont atténuées.

- Bandes de Bollinger - outil défini par un ensemble de lignes de tendance, appliqué deux écarts types (positivement et négativement) à partir d'une moyenne mobile simple (SMA) du prix d'un titre. Cela donne aux investisseurs une plus grande probabilité d'identifier correctement quand un actif est survendu ou suracheté.

-

Oscillateurs (sont appliqués au-dessus ou au-dessous d'une graphique de prix)

- Oscillateur stochastique - est un indicateur de momentum comparant un prix de clôture particulier d'un titre à une fourchette de ses prix sur une certaine période de temps. Oscillateur stochastique est utilisé pour générer des signaux de trading de surachat et de survente, en utilisant une plage de valeurs limitée de 0 à 100. L'idée générale est que dans un marché à tendance haussière, les prix fermeront près du plus haut, et dans un marché à tendance baissière, les prix fermeront près du plus bas.

- Moyenne mobile Convergence/Divergence (MACD) - est un indicateur de dynamique de suivi de tendance qui montre la relation entre deux moyennes mobiles du prix d'un titre. Indicateur MACD déclenche des signaux techniques lorsqu'il passe au-dessus (pour acheter) ou en dessous (pour vendre) sa ligne de signal. Il aide les investisseurs à comprendre si le mouvement haussier ou baissier du prix se renforce ou s'affaiblit.

- Relative Strength Index (RSI) - est un indicateur de dynamique utilisé dans l'analyse technique qui mesure l'ampleur des changements de prix récents pour évaluer les conditions de surachat ou de survente du prix d'une action ou d'un autre actif. Indicateur RSI est affiché sous forme d'oscillateur, un graphique de ligne qui se déplace entre deux extrêmes et peut aller de 0 à 100.

-

Superpositions (sont appliqués sur les prix du graphique des changes)

Stratégies de trading techniques

L'idée derrière les stratégies de trading technique est de trouver une tendance forte suivie d'un rollback des prix. Le rollback devrait durer une courte période, dès que le retracement des prix marquera une pause, la tendance reprendra et continuera d'évoluer dans le sens de la tendance dominante.

Le trading d'analyse technique est utile pour tout type de marché, qu'il s'agisse de trading d'actions, de trading Forex et même de trading de crypto-monnaie. Par exemple, un investisseur pourrait utiliser une analyse technique sur une action comme (S-GOOG) Alphabet Inc. - obtenir un rapport pour décider s'il s'agit d'un achat ou non en 2021. Le graphique pourrait montrer le prix et le volume des transactions d'Alphabet.

Stratégie de suivre une tendance ou trading de tendance

Qu'est-ce que trading de tendances

Une tendance n'est rien de plus qu'une tendance, une direction du mouvement du marché, c'est-à-dire en fait un concept fondamental de la théorie de l'analyse technique. Tous les outils d'analyse technique ont un seul objectif: comprendre la tendance actuelle du marché. Ce n'est un secret pour personne que le marché des changes ne peut pas suivre en ligne droite.Sa trajectoire c'est une série de zigzags en forme de vague avec des hauts et des bas, ou, comme le disent plus souvent les traders, un haut et un bas.

Le trading de tendances est à juste titre considéré comme une stratégie de trading classique, car il a été l'un des premiers d'entre eux et occupe aujourd'hui un créneau digne. Nous sommes convaincus que le trading de tendances ne perdra pas sa pertinence parmi les traders du monde entier à l'avenir. Tout cela grâce à 3 principes principaux mais simples:

- Acheter si la tendance des prix augmente, c'est-à-dire nous observons un ascendant / tendance à la hausse

- Vendre si la tendance des prix baisse, c'est-à-dire nous assistons à une tendance baissière / tendance à la baisse

- Attendre si la tendance des prix ne bouge ni à la hausse ni à la baisse, mais horizontalement, c'est-à-dire on observe une tendance latérale, c'est-à-dire lorsque le marché est plat.

Tendance latérale

La stratégie de suivi de tendance peut être appliquée lors de la négociation sur une grande variété de périodes, mais les prévisions les plus précises et les risques moindres concernent le trading à moyen et long terme, où des tendances plus puissantes et «à long terme» sont observées. Le trading de tendances est idéal pour les traders swing, les traders de position, c'est-à-dire ceux qui voient et prédisent la direction du mouvement du marché à l'avenir. Cependant, les scalpers et les day traders captent également des tendances, mais beaucoup plus petites et de très courte durée, une sorte de fluctuation au sein de la tendance principale.

D'une manière ou d'une autre, tout trader, quelle que soit son adhésion à une méthode de trading particulière, doit tout d'abord, à l'aide de l'analyse technique et de ses outils, déterminer la tendance actuelle du marché d'un actif échangé et essayer de prévoir son évolution future. Les outils d'analyse technique utilisés sont généralement extrêmement simples et compréhensibles, chaque trader, en fonction des caractéristiques de l'actif dans lequel il investit, des préférences individuelles et d'autres facteurs, peut choisir une variété d'indicateurs, de lignes, de périodes, etc. Cependant, les moyennes mobiles les plus couramment utilisées de différentes périodes, les bandes de Bollinger, l'indicateur Alligator, les canaux Ichimoku, Keltner, les indicateurs MACD et ADX, ainsi que diverses modifications avancées des indicateurs classiques. Comme les indicateurs sont intrinsèquement en retard, c'est-à-dire refléter l'influence d'événements et de mouvements sur le marché qui se sont déjà produits, puis pour prédire le développement d'une tendance et déterminer les points d'entrée sur le marché, placer correctement les stop loss, take profit , trailing stop, il est également important d'utiliser des oscillateurs.

Il existe trois principales techniques d'entrée sur le marché:

- Classique (c'est à dire entrée sur le marché à l'intersection de deux moyennes mobiles)

- La rupture (c'est à dire passer un ordre en attente et entrer sur le marché après avoir confirmé l'intention de prix de poursuivre la tendance)

- Le rollback (c'est à dire l'entrée sur le marché ne se fait pas immédiatement sur un signal de trading, mais plus tard, lorsque le prix est à un niveau plus favorable)

Les techniques de rupture et classiques sont similaires dans certains éléments, par exemple, dans les deux cas, l'absence de Take profit et la mise en place d'un Trailing stop serait une décision rationnelle. Entrer sur le marché en repli est plus risqué, car rien ne garantit que la tendance se poursuivra comme prévu et ne s'inversera pas dans la direction opposée. Entrer sur le marché en rollback est plus risqué, car rien ne garantit que la tendance se poursuivra comme prévu et ne s'inversera pas dans la direction opposée.

Mais revenons aux types de tendances du Forex. Selon la théorie de l'offre et de la demande, le marché comporte 4 phases principales de développement:

- Accumulation (mouvement latéral, fourchette de prix/ couloir, plat, consolidation).

- A la hausse (tendance haussière).

- Distribution (mouvement latéral, fourchette de prix/couloir, plat, consolidation).

- Tendance à la baisse (baissière).

C'est à dire en fait, sur un graphique bidimensionnel, la tendance a la capacité de monter (phase n ° 2), de descendre (phase n ° 4) ou de rester relativement horizontale (phases n ° 1 et n ° 3)). Passons en revue chacun des types de tendances du Forex séparément.

Une tendance haussière, ou tendance à la hausse - , est un mouvement du prix d'un actif, dans lequel les bas et les hauts augmentent constamment, c'est-à-dire chaque haut / bas suivant est au-dessus du haut / bas précédent. En fait, une tendance haussière identifie une hausse des prix sur une période donnée. La plupart des traders commencent à acheter activement exactement à l'ascension de la ligne de tendance, mais ils ouvrent souvent des positions lorsque le mouvement haussier atteint son pique et passe dans le soi-disant couloir de prix, ou plat, dans lequel le prix évolue horizontalement et se prépare à la phase finale de la tendance haussière.

Tendance haussière

Cependant, les traders non professionnels, ayant «sauté au dernier wagon» à la fin d'une tendance haussière, maintiennent leurs positions plus longtemps que nécessaire, dans l'espoir d'une poursuite de la tendance, entrent souvent en retrait et perdent leur investissement. Les traders les plus expérimentés parviennent à déterminer correctement le moment de la fin de la 1ère phase de marché, c'est-à-dire juste avant le rallye des prix et ouvrir des positions longues. Les positions courtes sont ouvertes soit dans la phase de distribution, soit au tout début de la 4ème phase lorsque la tendance s'inverse. La tendance haussière actuelle peut être déterminée en traçant les lignes de support aux points bas: le prix aux plus bas, comme s'il sortait de la ligne de support, rebondit, augmentant ainsi les sommets. Si le vecteur de la ligne de support sur le graphique pointe vers le haut, la tendance est définitivement à la hausse.

A la baisse, ou tendance baissière - c'est le mouvement du prix de l'actif, auquel les minimums et maximums diminuent progressivement, c'est-à-dire chaque haut / bas suivant est en dessous du haut / bas précédent. En fait, une tendance baissière identifie une baisse de prix sur une période donnée. Une tendance baissière passe par les mêmes phases et dans le même ordre qu'une tendance haussière: accumulation de positions, stabilisation de la tendance, distribution (consolidation).

Tendance baissière

Cependant, si la tendance haussière implique l'ouverture des ordres d'achat, alors avec une tendance baissière, la vente active commence et il est important de définir les ordres d'achat (y compris les ordres en attente) dans la phase de distribution au prix souhaité. Dans une tendance à la baisse, la ligne de tendance (dans ce cas, la - ligne de résistance) est tracée le long des sommets: le prix, comme s'il rencontrait une résistance, pousse et tend à la baisse, puis, après avoir légèrement corrigé, remonte vers la ligne de support et rebondit. Si le vecteur de la ligne de résistance sur le graphique est dirigé vers le bas, la tendance est , sans doute, à la baisse.

Il y a une expression qui est devenue une expression populaire parmi les traders: «la tendance est votre amie». De plus, cela s'applique à la fois à la tendance haussière et à la tendance baissière. Cependant, une tendance claire sur le marché ne peut être observée que 20-30% du temps, le reste du temps, le marché est relativement neutre et est en plat, c'est à dire lorsque le prix se négocie dans une fourchette étroite, repoussant l'un après l'autre des lignes de résistance et de soutien. Le plat se produit lorsque le potentiel des baissiers et des haussiers devient égal, cela se produit souvent avant la publication d'importantes nouvelles macroéconomiques et autres, car les traders ne savent pas exactement comment ces nouvelles affecteront le mouvement des prix d'un actif. C'est pourquoi le plat agit comme la première et la troisième phase du marché lorsque les positions sont accumulées et distribuées. Et aussi, des mouvements latéraux se produisent en raison de l'absence d'acteurs sur le marché entre les sessions de trading ou lors de la négociation d'un actif à un moment atypique pour cela (par exemple, lors de la négociation d'une paire de devises européennes avant l'ouverture de la session européenne). Le trading dans une tendance latérale est possible, mais extrêmement risqué. Un tel mouvement est plus entre les mains de scalpers qui gagnent de l'argent précisément sur de petites et fréquentes fluctuations dans des limites prévisibles.

Résumons ce qui précède avec quelques commentaires:

- La tendance est votre amie, certainement. Mais il ne faut pas trader sans comptabilisation de l'argent et la gestion des risques et en l'absence d'une stratégie bien pensée.

- Trader de tendance du Forex est intrinsèquement simple, mais cela ne signifie pas qu'il est inefficace. La complication et la complexité des stratégies de trading ne feront qu'entraver le trader.

- Pour une détermination plus fiable de la présence d'une tendance, vous devez prendre au moins 2 périodes.

- Vous pouvez comprendre visuellement la direction de la tendance comme suit: le prix monte du coin inférieur gauche au coin supérieur droit - une tendance haussière; le prix du coin supérieur gauche tombe au coin inférieur droit - tendance baissière; le prix se déplace à plat et horizontalement - tendance latérale.

- Le marché est plat environ 70% du temps, cependant, négocier avec un tel mouvement ne vaut pas la peine si vous n'avez pas d'expérience et de compréhension claire du comportement du marché pendant les phases d'accumulation et de distribution.

- Plus le prix touche souvent la ligne de résistance / support et, en repoussant, maintient le vecteur de mouvement, plus la tendance est forte et stable.

- Si le prix monte / descend brusquement et fortement, la probabilité d'un renversement de tendance est plus élevée. Si la tendance est plus plate, à la hausse / à la baisse uniformément, il y a une forte probabilité qu'elle durera longtemps.

Support et Résistance Trading

Qu'est-ce que sont les lignes de support et résistance

Parmi les outils d'analyse technique fondamentaux et les plus fréquemment utilisés, les niveaux de résistance et de support (R / S) occupent une place particulière. De plus, les stratégies basées sur celles-ci sont utilisées non seulement par les débutants dans le domaine du trading, mais également par des traders assez expérimentés, qui ont à leur disposition de nombreux autres outils, ainsi qu'une vaste expérience de trading. Alors pourquoi ces lignes simples sont-elles si largement adoptées par les investisseurs? Réfléchissons à cela ensemble.

Les niveaux de support et de résistance sont des zones conditionnelles allouées par les traders (chacun individuellement) pour les valeurs extrêmes (c'est-à-dire les minimums et les maximums) du prix sur une certaine période. Lors de la définition de ces zones, elles sont souvent représentées sous forme de lignes, cependant, pour calculer tous les risques et passer correctement les commandes, il est toujours préférable de représenter les zones S / R sur le graphique.Il faut comprendre que les lignes de support et de résistance sur des périodes différentes seront tracées de manière complètement différente. Il faut également noter que les lignes de résistance / support sur des périodes plus longues, telles que H1, H4, D1 et plus, sont plus fiables et la probabilité de ruptures est plus faible, ce qui ne peut être dit des lignes tracées sur M1, M5 ou M15. Il n'y a pas de règles spécifiques pour tracer les niveaux par les corps de chandeliers ou par leurs ombres: les experts ne se sont pas encore mis d'accord sur cette question.

Raisons de la formation de zones de support et de résistance

Pour comprendre comment se forment les zones de résistance / support et comment les utiliser, vous devez analyser la composante psychologique de ce phénomène. En fonction de la prévalence de l'un des trois groupes conditionnels sur le marché, une tendance du marché se forme:

- Bears (ouvrent des positions de vente)

- Bulls (ouvrent des positions d'achat)

- Indécis (pas encore entré sur le marché)

Imaginez une situation dans laquelle le prix fluctue à plat près de la ligne de support. Les bears vendent des actifs, les bulls achètent activement et, à ce moment, le prix commence à augmenter. Dans une telle situation, les baissiers regrettent d'ouvrir des positions courtes, et au premier retour du cours sur la ligne de support, ils ferment leurs positions afin de «rester avec les leurs». Les bulls sont satisfaits de cette situation, car leurs positions mènent au profit lorsque le prix augmente, et à la toute première correction du prix vers la ligne de support, ils entreront à nouveau dans la position longue, car ils pensent que le prix rebondira à nouveau sur le niveau de support. Les traders qui n'ont pas encore ouvert de positions voient que la tendance latérale s'est transformée en tendance à la hausse et considèrent le moment de la correction des prix et son rebond à partir du niveau de support comme le plus favorable pour l'ouverture des positions d'achat. Ainsi, nous observons un sentiment clair ACHAT des traders dès le premier mouvement, même minime des prix vers la ligne de support. Et lorsque cela se produit, un grand nombre de participants apparaissent sur le marché qui ouvrent des transactions en BUY, c'est-à-dire la demande augmente brusquement et l'offre ne suit pas le rythme, ce qui fait que le prix augmente, comme les traders l'avaient prévu. La situation se reflète dans le cas de la ligne de résistance, où, par conséquent, l'offre augmente fortement et la demande diminue. À l'aide d'un exemple aussi banal, nous voyons une relation directe entre le rapport de l'offre et de la demande et le vecteur des niveaux de Support / Résistance. C'est pourquoi les niveaux de support / résistance sont souvent appelés niveaux d'offre / demande.

Comment trader par des niveaux de support et de résistance?

Nous avons identifié les raisons qui forment les zones S / R. Examinons maintenant les stratégies de trading basées sur les niveaux de support et de résistance. Lorsque le prix sur le graphique s'approche de la ligne de support / résistance, on s'attend à ce qu'il rebondisse sur cette ligne ou la rompre. Sur cette base, 3 types de trading sont distingués, en tenant compte des niveaux de Support / Résistance: trading sur un rebond d'un niveau, trading sur une rupture d'un niveau, type mitigé de trading.

Trading sur un rebond d'un niveau.

À partir de l'exemple considéré ci-dessus, on peut voir qu'avec une accumulation significative de potentiel haussier, une fois que le prix s'approche de la ligne de support, l'inversion des prix par rapport au niveau est plus susceptible de suivre. Ensuite, vous pouvez ouvrir des trades en Long, en définissant le stop loss en dessous du niveau de support. Lorsque le prix se déplace vers la ligne de résistance et que les sentiments baissiers prévalent sur le marché, lorsque le prix atteint le niveau de résistance, les traders commencent à ouvrir activement des transactions de vente, ce qui fait que le prix rebondit sur le niveau et diminue. Dans ce cas, le Stop Loss est placé au-dessus du niveau de résistance. L'utilisation d'un ordre de Take Profit et d'un mode d'arrêt de fuite réduit également le risque de subir des pertes et aide à fixer les bénéfices à temps. Un rebond par rapport aux niveaux se produit le plus souvent à plat (et le marché reste dans cette phase environ 70% du temps), puisque le prix rebondit alternativement d'un niveau à un autre, ce type de trading est donc assez attractif pour les scalpers et les traders à court terme: le profit insignifiant par transaction est compensé par leur fréquence.

Trading sur une rupture d'un niveau.

Avec des volumes importants sur le marché et un fort mouvement de tendance, le prix, au lieu de s'inverser de la ligne de support / résistance, peut le rompre. Ce comportement de prix est utilisé par les supporteur du trading de tendance.

- Si le prix rompe le niveau de résistance à la hausse, puis revient à ce niveau au moment de la correction, alors le prix ne parvient pas toujours à le rompre du côté opposé, et il pousse à partir du niveau, formant une tendance à la hausse. Ainsi, après avoir franchi la ligne de résistance, il devient une ligne de support.

- Si le prix franchit la ligne de support de haut en bas, alors en revenant sur cette ligne, le prix ne peut pas toujours la rompre du côté opposé, il se repousse donc de la ligne et continue son mouvement à la baisse, créant une tendance à la baisse. Dans ce cas, la ligne de support après la rupture est transformée en ligne de résistance.

- Il y a aussi des cas où le prix, après avoir franchi le niveau de support / résistance, le rompe à nouveau en l'abordant par le côté opposé lors d'une correction et revient au couloir de prix précédent. Cette rupture de niveau est appelée faux.

Points clés du trading par niveaux S / R

- Le trading par niveaux de support et de résistance convient à tous les types de marchés: devises, matières premières, actions. En outre, il est applicable à n'importe quelle période.

- Les principes de ce trading sont simples et clairs.

- Il est facile d'identifier les zones de support et de résistance à l'aide de moyennes mobiles et de lignes de tendance sur n'importe quelle période. Souvent, ils agissent eux-mêmes comme des niveaux de Support / Résistance.

- Les niveaux sont un outil universel d'analyse technique. Ils sont les plus objectifs, car la plupart des traders sont guidés par eux.

- Plus un niveau est testé souvent, plus il est considéré comme durable. Cependant, vous devez être extrêmement prudent afin de remarquer les changements de tendance et son possible renversement dans le temps.

- La présence de plusieurs fausses poussées indique la stabilité et la solidité du niveau.

- Les indicateurs qui aident à déterminer les lignes S / R sont les niveaux de Fibonacci, des moyennes mobiles d'au moins deux grandes périodes avec une valeur numérique ronde, algorithme de Lines, indicateur PZ, indicateurs IchimokuSuppRes, points de pivot, bandes de Bolinger, Fractales et bien d'autres.

En conclusion, il convient de noter que les concepts de niveaux de support et de résistance ne sont pas nouveaux dans le trading; de nombreux investisseurs sont guidés par eux et construisent leurs stratégies en conséquence. Cependant, il y a ceux qui pensent que les niveaux basés sur d'anciennes données peuvent être utiles pour analyser l'évolution du marché dans le passé, mais pas pour prévoir le mouvement futur, car il n'y a aucune garantie que le marché se comportera d'une manière ou d'une autre, car un grand nombre de facteurs influent sur le marché et le comportement de millions de traders sur le marché est imprévisible .

Stratégie de trading de gamme

Points clés

- Le trading en range est une stratégie de trading forex qui implique l'identification des devises surachetées et survendues.

- La stratégie de trading en range est parfois critiquée pour être trop simpliste, mais en réalité elle n'a jamais échoué.

- Les traders devraient examiner les modèles à long terme qui peuvent influencer le développement d'un rectangle.

- La complexité des ranges irréguliers oblige les traders à utiliser des outils d'analyse supplémentaires pour identifier ces ranges et les ruptures potentielles.

Forex Stratégie de trading de Range

Les traders recherchent généralement la meilleure stratégie de trading pour les aider à en tirer profit. Avant de tenter le trading en range, les traders doivent bien comprendre ses risques et ses limites. La stratégie de trading en range est de plus en plus populaire ces derniers temps.

Le range trading est une stratégie de trading forex qui implique l'identification des devises surachetées et survendues, c'est-à-dire acheter pendant les périodes de support / de survente et vendre pendant les périodes de résistance / de surachat. Ce type de stratégie peut être mis en œuvre presque à tout moment, bien qu'il soit préférable de l'utiliser lorsque le marché n'a pas de direction distincte, ce qui signifie qu'il est plus efficace lorsque le marché des changes Forex n'a pas de tendance perceptible à long terme en vue.

Qu'est-ce que le trading en Range

Le trading en range est une stratégie d'investissement active qui identifie une fourchette à laquelle l'investisseur achète et vend sur une courte période. Par exemple, une action se négocie à 55 $ et vous pensez qu'elle va augmenter à 65 $, puis se négocier dans une fourchette comprise entre 55 $ et 65 $ au cours des prochaines semaines.

Les traders peuvent tenter de l'échanger en achetant l'action à 55 $, puis en la vendant si elle monte à 65 $. Le trader répétera ce processus jusqu'à ce qu'il / elle pense que l'action ne se négociera plus dans cette fourchette.

Les types de Range

Pour trader avec succès tout en utilisant la stratégie de trading en range, les traders doivent connaître et comprendre les types de range. Voici les quatre types de range les plus courants qui vous seront utiles.

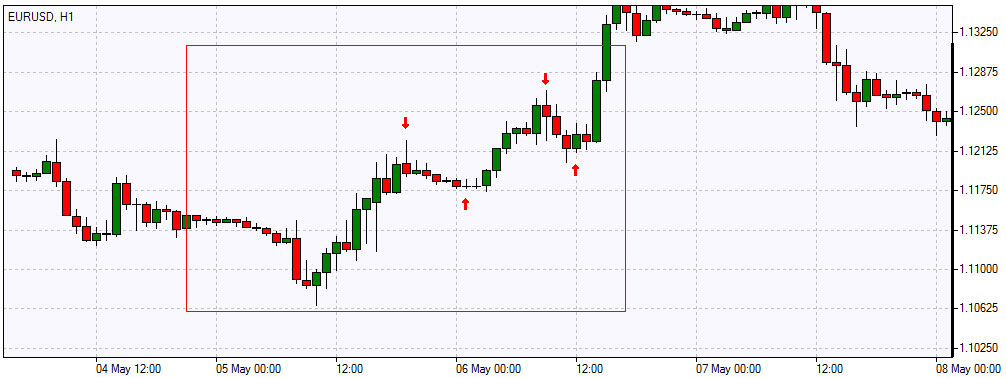

Range rectangulaire - Lors de l'utilisation d'une stratégie de trading de gamme, les traders verront une gamme rectangulaire, il y aura des mouvements de prix latéraux et horizontaux entre un support inférieur et une résistance supérieure, c'est courant dans la plupart des conditions de marché.

À partir du graphique, il est facile de voir comment le mouvement des prix de la paire de devises reste dans les lignes de support et de résistance, créant une plage rectangulaire (d'où le nom), à partir de laquelle les traders peuvent clairement voir les opportunités d'achat et de vente.

Remarque: les traders devraient examiner les modèles à long terme qui peuvent influencer le développement d'un rectangle.

Range diagonal est un modèle de graphique forex commun. Ce type de fourchette établit des lignes de tendance supérieure et inférieure pour aider à identifier une éventuelle rupture. Dans une fourchette diagonale, le prix descend ou monte via un canal de tendance en pente. Ce canal peut s'élargir ou se rétrécir.

Remarque: les ruptures diagonales se produisent relativement rapidement, certaines peuvent prendre des mois ou des années à se développer, les traders doivent prendre des décisions en fonction du moment où ils s'attendent à ce qu'une rupture se produise, ce qui peut être difficile.

Ranges de continuation sont un modèle graphique qui se déroule dans une tendance. Ces fourchettes se produisent comme une correction contre une tendance prédominante et peuvent se produire à tout moment comme un mouvement baissier ou haussier.

Remarque: les modèles de continuation ont lieu dans d'autres tendances, il y a une complexité supplémentaire à évaluer ces transactions, en particulier pour les traders débutants, il sera difficile de repérer les ranges de continuation.

Ranges irrégulières émergent différemment des trois précédents : la tendance se déroule autour d'une ligne pivot centrale, et des lignes de résistance et de support apparaissent autour d'elle. C'est pourquoi il est difficile de déterminer les lignes de support et de résistance. « L'excellence » n'est pas un cadeau, mais une compétence qui demande de la pratique et qui s'applique à tous les modèles de graphiques.

Remarque: La complexité des ranges irréguliers oblige les traders à utiliser des outils d'analyse supplémentaires pour identifier ces ranges et les ruptures potentielles.

Ligne de fond sur la stratégie de trading de range

Les traders qui choisissent d'utiliser la stratégie de trading Range doivent comprendre non seulement les types de ranges, mais aussi la stratégie qui se cache derrière son utilisation..

La stratégie de range trading est parfois critiquée pour être trop simpliste, mais en réalité elle n'a jamais échoué. Les traders doivent identifier le range, moment de leur entrée et maîtriser leurs risques d'exposition et bien sûr comprendre les fondamentaux de la stratégie hte. Le trading de range peut être très rentable.

Indicateurs Techniques en Stratégies de Trading Forex

Les indicateurs techniques sont des calculs basés sur le prix et le volume d'un titre. Ils sont utilisés à la fois pour confirmer la tendance et la qualité des modèles de graphique et pour aider les traders de déterminer les signaux d'achat et de vente. Les indicateurs peuvent être appliqués séparément pour former des signaux d'achat et de vente, ainsi que peuvent être utilisés ensemble, en liaison avec graphiques et mouvements des prix.

Les indicateurs d'analyse technique peuvent former des signaux d'achat et de vente à travers des croisements moyens mobiles et des divergences. Les croisements sont reflétés lorsque le prix se déplace à travers la moyenne mobile ou lorsque deux moyennes mobiles différentes se croisent. Divergence se produit lorsque la tendance des prix et la tendance indicateur se déplacent dans des directions opposées indiquant que la direction de la tendance des prix est l'affaiblissement.

Ils peuvent être appliqués séparément pour former des signaux d'achat et de vente, ainsi que peuvent être utilisés ensemble, en conjonction avec le marché. Cependant, tous ne sont pas utilisés largement par les traders. Les indicateurs suivants mentionnés ci-dessous sont de la plus haute importance pour les analystes et au moins un d'entre eux est utilisé par chaque trader pour développer sa stratégie commerciale:

- Moyenne Mobile

- Bandes de Bollinger

- Indice de force relative (RSI)

- Oscillateur Stochastique

- Moyenne mobile Convergence/Divergence (MACD)

- ADX

- Momentum

Vous pouvez apprendre facilement comment utiliser chaque indicateur et développer les stratégies de trading par les indicateurs.

Les Figures Chartistes en Trading - Stratégie de Trading

Points clés

- Il existe plusieurs méthodes de trading, dont chacun utilise des modèles de prix pour trouver des points d'entrée et des niveaux d'arrêt

- Une limitation partagée par de nombreux modèles techniques est qu'il peut être peu fiable dans les actions illiquides

- Les traders utilisent souvent les modèles de graphiques comme stratégie Forex.

Stratégie de modèle de graphique Forex

Les traders utilisent souvent les modèles de graphiques comme stratégie Forex.

Le marché des devises a un comportement qui montre des modèles. Les modèles de graphique se produisent généralement lors d'un changement de tendance ou lorsque des tendances commencent à se former. Il existe des motifs connus tels que des modèles de tête et d'épaule, des modèles de triangles, des modèles englobants, etc. Laissez-nous vous en présenter quelques-uns, cela vous aidera à identifier la tendance du marché et à négocier en conséquence.

Modèles de graphiques dans le Forex

Il existe plusieurs méthodes de trading, chacune utilisant des modèles de prix pour trouver des points d'entrée et des niveaux d'arrêt. Les modèles de graphiques Forex incluent la tête et les épaules ainsi que des triangles, qui fournissent des entrées, des arrêts et des objectifs de profit sous une forme facilement visible.

Tête et épaules(H&S) Le modèle de graphique Tête et épaules est assez populaire et facile à repérer dans l'analyse technique. Le motif montre une ligne de base avec trois pics où le pic du milieu est le plus haut, des pics légèrement plus petits de chaque côté. Les traders utilisent des modèles de tête et d'épaules pour prédire un mouvement haussier et baissier.

La forme de la tête et des épaules est distinctive, le modèle graphique fournit des niveaux importants et facilement visibles - Épaule gauche, Tête, Épaule droite. Le modèle de la tête et des épaules peut également être inversé et ressemblera à ceci et le motif s'appelle la tête et les épaules inversées.

- Triangles appartiennent à la catégorie des motifs de continuation, il en existe trois types différents:

- Triangle ascendant - Le motif en triangle ascendant dans une tendance haussière, facile à reconnaître mais est aussi un signal d'entrée ou de sortie assez facile.

- Triangle descendant - Le triangle descendant est remarquable pour ses tendances baissières et est souvent considéré comme un signal baissier.

- Triangle symétrique - Les triangles symétriques, en tant que modèles de continuation développés sur les marchés, sont désœuvré dans la direction. Le marché semble apathique dans sa direction. L'offre et la demande semblent donc être une seule et même.

Au début de sa formation, le triangle est à son point le plus large, alors que le marché continue de négocier, la fourchette de négociation se rétrécit et la pointe du triangle se forme. Comme le triangle se rétrécit cela signifie que les intérêts des acheteurs et des vendeurs diminuent - la ligne d'approvisionnement diminue pour répondre à la demande.

Trading de modèles de graphiques

Les modèles de graphiques sont largement utilisés dans le trading lors de la réalisation d'analyses techniques. L'étude de ces modèles sera utile pour construire ou utiliser comme stratégie de trading.

Tasse et poignée Une tasse et une poignée est un modèle graphique technique qui ressemble à une tasse et une anse où la tasse a la forme d'un « u » et la poignée a une légère dérive vers le bas. Ressemble à ceci:

Il convient de prêter attention aux éléments suivants lors de la détection des modèles de tasse et poignée:

- Longueur: Généralement, les tasses avec des fonds plus longs et plus en forme de « U » fournissent un signal plus fort. Éviter les tasses avec des fonds en "V" pointus.

- Profondeur: Idéalement, la tasse ne doit pas être trop profonde. Evitez également les poignées trop profondes, comme les poignées doivent se former dans la moitié supérieure du modèle de tasse.

- Volume: Le volume devrait diminuer comme les prix baissent et rester inférieurs à la moyenne dans le fond du bol ; il devrait ensuite augmenter lorsque le stock commence à augmenter, sauvegarder pour tester le sommet précédent.

Drapeau est un modèle de prix qui évolue dans une période plus court par rapport à la tendance des prix dominante observée dans une période plus longue sur un graphique des prix.

Remarque: Le drapeau peut sembler similaire à un motif en coin ou un motif en triangle, il est important de noter que les biseaux sont plus étroits que les fanions ou les triangles.

- La tendance précédente

- Le canal de consolidation

- Le modèle de volume

- Une rupture

- Une confirmation où le prix évolue dans le même sens que la rupture

- Biseaux se forment lorsque les mouvements de prix d'un actif se resserrent entre deux lignes de tendance en pente. Il existe deux types de biseau: ascendant et descendant.

- Les lignes de tendance convergentes;

- Modèle de volume en baisse comme le prix progresse à travers le modèle;

- Rupture de l'une des lignes de tendance.

- Creux arrondis La configuration graphique est identifiée par une série de mouvements de prix qui forment graphiquement la forme d'un "U". Les creux arrondis se trouvent à la fin des longues tendances baissières et signifient un renversement des mouvements de prix à long terme. Cela peut prendre de plusieurs semaines à plusieurs mois et cela arrive assez rarement.

- Le double sommet est un modèle d'inversion technique baissier. Les traders utilisent le double top pour mettre en évidence les inversions de tendance. En règle générale, le prix d'un actif connaîtra un pic, avant de revenir à un niveau de support. Il remontera ensuite une fois de plus avant de reculer de façon plus permanente contre la tendance qui prévaut.

Les modèles à double fond sont à l'opposé des modèles à double sommet Les modèles à double sommet, s'ils sont identifiés correctement, sont très efficaces. Cependant, s'ils sont mal interprétés. Par conséquent, il faut être extrêmement prudent avant de sauter aux conclusions.

Le double fond ressemble à la lettre "W". Le plus bas touché deux fois est considéré comme un niveau de support.

Les modèles de drapeau ont cinq caractéristiques principales:

Les modèles de biseau sont généralement caractérisés par des lignes de tendance convergentes sur 10 à 50 périodes de négociation, ce qui garantit un bon historique de prévision des renversements de prix. Un modèle de biseau peut signaler des renversements de prix haussiers ou baissiers. Dans les deux cas, ce modèle possède trois caractéristiques communes:

Les deux formes du modèle en biseau sont un biseau ascendant, qui signale un retournement baissier ou un biseau descendant, qui signale un retournement haussier.

Ligne de fond sur la stratégie de trading de modèle de graphique

Tous les modèles sont des indicateurs techniques utiles qui peuvent aider les traders à comprendre comment ou pourquoi le prix d'un actif a évolué d'une certaine manière - et de quelle manière il pourrait évoluer à l'avenir. C'est parce que les modèles de graphiques peuvent mettre en évidence des zones de support et de résistance, le dernier à son tour peut aider un trader à décider s'il doit ouvrir une position longue ou courte ; ou s'ils doivent fermer leurs positions ouvertes en cas d'inversion de tendance possible.

Stratégie de Volume - Qu'est-ce que le Volume

Points clés

- Le nombre d'actions achetées et vendues chaque jour dans un instrument financier donné, appelé volume.

- Le volume doit être examiné par rapport à l'historique récent.

- Plus le volume est élevé lors d'un mouvement de prix, plus le mouvement est important et vice versa - plus le volume est faible lors d'un mouvement de prix, moins le mouvement sera important.

- Lorsque les prix atteignent de nouveaux sommets ou aucun creux et que le volume diminue, un renversement se dessine probablement.

Stratégie de trading de volume sur le Forex

Trading de volume est le nombre de titres négociés pendant un certain temps. Plus le volume est élevé, plus le degré de pression est élevé, ce qui, selon le nombre de nuances, peut indiquer le début d'une tendance. L'analyse des volumes peut aider à comprendre la force de la hausse et de la baisse des actions individuelles et des marchés en général.

Pour le déterminer, les traders doivent regarder les barres de volume de trading, présentées au bas du graphique. Tout mouvement de prix est plus important s'il s'accompagne d'un volume relativement élevé + un volume faible. Tous les types de volume ne peuvent pas influencer le trade, c'est le volume de grosses sommes d'argent qui est échangé dans la même journée et affecte grandement le marché.

Qu'est-ce que le volume Forex

Le volume du Forex est probablement l'un des outils les plus importants dont disposent les traders. Le volume sur le Forex est basé uniquement sur la paire individuelle sur un échange donné à ce moment-là. C'est pourquoi il est parfois négligé.

Le nombre d'actions achetées et vendues chaque jour dans un instrument financier donné, appelé volume. Le volume est l'un des moyens les plus précis de mesurer les flux d'argent. L'indicateur informe les traders de l'activité et de la liquidité du marché, c'est-à-dire que des volumes de transactions plus élevés signifient une liquidité plus élevée.

D'après le graphique ci-dessus, qui est le GBP/USD, l'indicateur de volume, peintures assez précises même en prévoyant l'image des prix. En utilisant des indicateurs de volume, les traders peuvent voir si les événements, tels que la publication de données économiques, les dernières nouvelles ont influencé le marché.

Remarque: Le volume global a tendance à être plus élevé près des heures d'ouverture et de fermeture du marché et les lundis et vendredis. Il a tendance à être inférieur à l'heure du déjeuner et avant les vacances.

Comment trader avec le volume

Le volume montre comment le marché évolue - plus il y a de volume, plus il est facile de décider quand acheter ou vendre (le volume ne peut pas faire la différence entre les marchés baissiers et haussiers). Le volume précède l'action des prix, voici quelques étapes générales à suivre avant de prendre des décisions de trading.

1. Confirmation de tendance

Les traders ont besoin d'un nombre croissant et d'un enthousiasme croissant afin de continuer à faire monter les prix. L'augmentation du prix et la diminution du volume pourraient suggérer un manque d'intérêt, cela pourrait être un avertissement d'un renversement potentiel. Une baisse (ou une hausse) de prix sur peu de volume n'est pas un signal fort. Une baisse (ou une hausse) de prix sur un volume important est un signal plus fort que quelque chose dans le stock a fondamentalement changé.

2. Mouvements d'épuisement et volume

Dans un marché en hausse ou en baisse, nous voyons généralement un épuisement des mouvements, des mouvements de prix brusques, combinés à une forte augmentation du volume, signalant la fin potentielle de la tendance.

3. Signes haussiers

Le volume peut être utile pour repérer les signes haussiers. Par exemple, le volume augmente lorsque le prix baisse, puis le prix monte puis descend à nouveau. Si le prix ne tombe pas en dessous du plus bas précédent lorsqu'il recule et que le volume diminue au cours de la deuxième baisse, cela est généralement interprété comme un signe haussier.

4. Inversions de volume et de prix

Si, après une hausse ou une baisse prolongée des prix, le prix commence à fluctuer avec peu de mouvement de prix et un volume important, cela peut indiquer un renversement et les prix changeront de direction.

5. Volume et ruptures vs. Fausses ruptures

Lors de la rupture initiale d'un range ou d'un autre modèle de graphique, une augmentation du volume indique la force du mouvement. Un petit changement de volume ou un volume en baisse lors d'une rupture témoigne d'un manque d'intérêt - une probabilité plus élevée de fausse rupture.

6. Historique des volumes

Le volume doit être examiné par rapport à l'histoire récente. Comparer le volume d'aujourd'hui à celui d'il y a 50 ans pourrait fournir des données non pertinentes. Plus les ensembles de données sont récents, plus les résultats sont susceptibles d'être pertinents.

Ligne de fond sur la stratégie de trading de volume

Le volume est un outil pratique pour étudier les tendances, et il existe de nombreuses façons de l'utiliser. Des directives de base peuvent être utilisées pour évaluer la force ou la faiblesse du marché et pour tester si le volume confirme le mouvement des prix ou signale un renversement imminent. Les indicateurs basés sur le volume sont parfois utilisés pour aider à la prise de décision.

Stratégie d'analyse à plusieurs périodes

Points clés

- L'analyse sur plusieurs périodes consiste à surveiller la même paire de devises sur différentes fréquences.

- Chaque période a ses avantages.

- La méthodologie derrière l'utilisation de plusieurs périodes est que les traders peuvent commencer à se faire un image plus claire de l'action des prix et de l'histoire de l'analyse technique.

Stratégie de trading de périodes multiples

Les traders utilisent souvent les modèles de graphiques comme stratégie Forex.

La stratégie de trading de plusieurs périodes est une stratégie de trading Forex qui fonctionne en suivant une seule paire de devises sur différentes périodes. En suivant le graphique des prix, les traders peuvent voir les hauts et les bas et établir la tendance globale et temporaire. Cependant, en examinant les différentes périodes, les traders peuvent voir des changements et des modèles qu'ils n'ont pas pu repérer en utilisant une seule période.

Chaque période a ses avantages. De longues périodes de temps permettent aux traders de comprendre la situation dans son ensemble et d'identifier la tendance globale. Les périodes moyens présentent la tendance à court terme et montrent aux traders ce qui se passe actuellement sur le marché. Les périodes courts sont le moyen pour les traders de reconnaître la fenêtre exacte pour savoir quand faire leur mouvement.

Analyse de périodes multiples

L'analyse de plusieurs périodes consiste à surveiller la même paire de devises sur différentes fréquences. Il n'y a pas de limite réelle sur le nombre de fréquences pouvant être surveillées, mais il existe des directives générales que la plupart des traders pratiquent. Ainsi, les traders utilisent généralement trois périodes différentes ; assez pour avoir une lecture sur le marché. S'il est utilisé davantage, il peut en résulter des informations redondantes et si moins pourrait ne pas être assez de données.

Il est important de choisir les bons périodes lors de la sélection de la plage de trois périodes, par exemple, si un trader à long terme qui tient une position pendant des mois décide de choisir une combinaison de périodes de 15, 60 minutes cela ne dira probablement rien au trader.

Période à long terme - Lors de l'utilisation de cette méthode d'étude des charrettes, il est préférable de le faire avec une période à long terme et travailler jusqu'aux fréquences les plus certaines. Lorsqu'un trader commence avec une période à long terme, il/elle saura établir une tendance générale et dominante.

Sur les marchés des changes, où les périodes à long terme sont quotidiens, hebdomadaires ou mensuels, les facteurs fondamentaux ont un impact significatif sur la direction du mouvement. C'est pourquoi les traders doivent surveiller les principales tendances économiques lorsqu'ils suivent la tendance générale sur cette période afin de mieux comprendre la direction de l'action des prix. De telles dynamiques, cependant, ont tendance à changer rarement, de sorte que les traders n'auront qu'à les vérifier occasionnellement.

Une autre chose que les traders devraient surveiller est le taux d'intérêt. C'est le reflet de la santé de l'économie. Dans la plupart des cas, le capital ira vers la devise à taux plus élevé de la paire, car cela équivaut à un retour sur investissement plus élevé.

Période à moyen terme - la plus polyvalente des trois fréquences car c'est à ce niveau que les traders peuvent se faire une idée des périodes à court et à long terme. Ce niveau devrait être le graphique le plus fréquemment suivi lors de la planification d'une transaction alors que la transaction est en cours et lorsque la position se rapproche de son objectif de profit ou de son stop loss.

Les transactions sur une période à court terme doivent être effectuées sur une période à court terme. Comme les petites fluctuations de l'action des prix deviennent plus claires, le trader pourra choisir la meilleure entrée pour une position déjà déterminée par les graphiques de fréquence plus élevée.

Sur les périodes à court terme, les fondamentaux jouent également un rôle, mais d'une manière différente de ce qu'ils font pour les périodes plus longs. Plus cette période plus court est détaillé, plus la réaction aux indicateurs économiques semblera forte. Ces mouvements saccadés sont souvent de très courte durée et sont donc parfois décrits comme du bruit. Cependant, les traders évitent souvent de faire ces trades.

Trading de plusieurs périodes

Lorsque les trois périodes sont combinés et analysés correctement dans le bon ordre, cela augmentera les chances de succès. La réalisation de cette analyse approfondie à trois niveaux encourage le trading de grande tendance. Cela seul réduit le risque, car il y a une plus grande probabilité que l'action des prix se poursuive finalement dans le sens d'une tendance plus longue. En appliquant cette théorie, le niveau de confiance dans une transaction doit être mesuré par la coïncidence de la période.

Par exemple, si la tendance la plus large est la tendance haussière (désolé pour la redondance) mais que les tendances à moyen et court terme sont à la baisse, les courts doivent être pris avec des objectifs de profit et des stops raisonnables. Un trader devrait probablement attendre qu'une vague baissière s'épuise sur les graphiques de fréquence inférieure et cherchez à être long à un bon niveau lorsque les trois périodes s'aligneront à nouveau.

L'utilisation de plusieurs périodes lors de l'analyse des transactions aide d'identifier les lignes de support et de résistance qui à son tour aide à trouver des niveaux d'entrée et de sortie solides.

Méthodologie de trading de plusieurs périodes

La méthodologie de trading de plusieurs périodes est simple, les traders n'ont besoin de se concentrer que sur trois étapes:

- Regardez l'action et la structure des prix : hauts et bas, en trouvant essentiellement la tendance.

- Tracer les niveaux de retracement de Fibonacci entre les hauts et les bas pour trouver les niveaux de support et de résistance.

- Entrez des transactions dans le sens de la tendance au niveau du support et de la résistance lorsque vous obtenez un signal d'achat ou de vente.

La méthodologie derrière l'utilisation de plusieurs périodes est que les traders peuvent commencer à se faire une image plus claire de l'action des prix et de l'histoire de l'analyse technique:

- Il faut d'abord regarder la période à long terme, pour établir la tendance dominante

- Augmentez ensuite la granularité du même graphique jusqu'à la période intermédiaire : des mouvements plus petits au sein de la tendance plus large deviennent visibles

- Et enfin, exécutez des transactions à court terme.

Ligne de fond sur la stratégie de trading de plusieurs périodes

Utilisation de l'analyse de périodes multiples peut être instrumental pour faire un trade réussi. À partir de cet article, vous devriez être en mesure de comprendre à quel point l'analyse de plusieurs périodes peut être importante. C'est un moyen simple de s'assurer qu'une position bénéficie de la direction de la tendance sous-jacente.

Analyse fondamentale Stratégie de Trading

Points clés

- L'analyse fondamentale a pour objectif de calculer le marché équitable d'un titre, que le trader peut comparer avec le prix actuel pour voir si le titre est sous-évalué ou surévalué.

- L'analyse fondamentale dans le forex comprend les conditions économiques qui peuvent affecter la monnaie nationale.

- Il y a plusieurs indicateurs majeurs à surveiller lors de la conduite d'une analyse fondamentale.

Stratégie d'analyse fondamentale

L'analyse fondamentale est une méthode de mesure de la valeur d'un titre en analysant les facteurs économiques et financiers connexes tels que la macroéconomie d'un pays, l'efficacité de la gestion de l'entreprise etc. Stratégie d'analyse fondamentale essentiellement à travers cette analyse, le trader étudie tout ce qui peut influencer la valeur de la sécurité.

L'analyse fondamentale est utilisée pour déterminer si le titre est correctement évalué au sein du marché plus large, c'est fait d'un point de vue macro et micro. L'analyse commence d'abord d'un point de vue macro, puis est ensuite déplacée vers la performance d'une entreprise spécifique (micro).

Un trader, lors de l'évaluation des actions, doit rechercher les revenus, les bénéfices, la croissance future, le rendement des capitaux propres, les marges bénéficiaires, etc..

Les données peuvent être rassemblé à partir de dossiers publics. Si l'analyse montre que la valeur de l'action est nettement inférieure au prix actuel du marché, alors le signal est d'acheter. Et vice versa, si l'analyse fondamentale montre que la valeur de l'action est nettement supérieure au prix actuel du marché, alors le signal est de vendre.

La stratégie d'analyse fondamentale peut être classée en deux groupes:

- Quantitatif - information qui peut être affichées en chiffres et en montants. Ce sont les caractéristiques mesurables d'une entreprise, comme les revenus, les bénéfices, les actifs, etc..

- Qualitative - la nature de l'information plutôt que sa quantité. Ils peuvent inclure la qualité des principaux dirigeants d'une entreprise, sa reconnaissance de la marque, brevets et technologie propriétaire.

Des méthodes quantitatives et qualitatives sont généralement utilisées dans le mix, lors de la conduite de l'analyse fondamentale.

Analyse fondamentale Stratégie Forex

Les traders qui négocient sur le Forex utilisent également l'analyse fondamentale. Puisque l'analyse fondamentale consiste à considérer la valeur intrinsèque d'un investissement, son application dans le forex inclura la considération des conditions économiques qui peuvent affecter la monnaie nationale.

Voici quelques-uns des principaux facteurs fondamentaux qui jouent un rôle dans le mouvement d'une monnaie.

- Indicateurs économiques - Les indicateurs économiques sont des rapports publiés par le gouvernement ou une organisation privée qui détaillent les performances économiques d'un pays. Trader trouvera ici les taux de chômage et les chiffres, les statistiques du logement, l'inflation, etc.

- PIB - est une mesure de l'économie d'un pays et représente la valeur marchande totale de tous les biens et services produits dans un pays au cours d'une année donnée.

- Ventes au détail - mesure le chiffre d'affaires total de tous les magasins de détail dans un pays donné. Le rapport sur les ventes au détail peut être comparé aux performances commerciales d'une société cotée en bourse. Qu'est-ce qui peut aider le trader à mieux comprendre la situation du marché.

- Production industrielle - Les traders recherchent habituellement à la production des services publics , qui peut être extrêmement volatile car l'industrie des services publics, à son tour, dépend fortement des conditions météorologiques et du commerce et de la demande d'énergie.

- Indice des prix à la consommation - mesure l'évolution des prix des biens de consommation dans plus de 200 catégories différentes, par rapport aux exportations d'un pays, peut être utilisé pour voir si un pays gagne ou perd de l'argent sur ses produits et services.

Il y a trois indicateurs principaux à regarder de près lors de l'application de stratégies d'analyse fondamentale.

Indice des directeurs d'achats (PMI) - est un indice de la direction dominante des tendances économiques dans les secteurs de la fabrication et des services. PMI est utilisé pour fournir des informations sur les conditions commerciales actuelles et futures aux décideurs, analystes et investisseurs des entreprises.

Le PMI est publié une fois par mois et contient 19 enquêtes sur les entreprises du secteur primaire. Le PMI est basé sur cinq domaines d'enquête principaux, qui contiennent des questions sur les conditions et les changements commerciaux, qu'ils s'améliorent, ne changent pas ou se détériorent.

- Nouvelles commandes

- Les niveaux d'inventaire

- Production

- Livraisons des fournisseurs

- Emploi

Le nombre de PMI s'étend de 0 à 100. Lorsque le PMI est supérieur à 50, cela représente une expansion par rapport au mois précédent. Lorsque le PMI est inférieur à 50, cela représente une contraction, et lorsqu'il est de 50, cela signifie qu'il n'y a pas de changement.

La formule ressemble à ceci, assez simple:

PMI = (P1 * 1) + (P2 * 0.5) + (P3 * 0)Où:

P1 = pourcentage de réponses signalant une amélioration

P2 = pourcentage de réponses n'indiquant aucun changement

P3 = pourcentage de réponses signalant une détériorationLes traders peuvent utiliser le PMI car il s'agit d'un indicateur avancé des conditions économiques. La direction de la tendance de l'indice PMI a tendance à précéder les changements de tendance dans les principales estimations de l'activité économique et de la production. Porter une attention particulière au PMI peut produire une prévision rentable sur l'évolution des tendances de l'économie globale.

Indice des prix à la production (PPI) - est une mesure de l'inflation basée sur les coûts des intrants pour les producteurs. Il mesure les mouvements de prix du point de vue du vendeur.

Il y a trois domaines de classification PPI: